2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Naposledy zmenené: 2025-06-01 07:15:09

Všetci obchodníci špekulujúci na finančných trhoch využívajú pri svojej práci obchodný účet, na ktorom prebiehajú transakcie. Podľa podmienok maklérskych spoločností majú maržové pôžičky. Všetky finančné transakcie špekulantov sa uskutočňujú pomocou pákového efektu. Čo je to marža, jednoducho povedané - pôžička na obchodovanie? O tom, ako aj o jeho vlastnostiach a pravidlách používania, sa bude diskutovať v článku.

Koncept marže

Pri obchodovaní na finančných trhoch poskytujú maklérske spoločnosti úvery s marginálnymi podmienkami všetkým klientom bez výnimky. To umožňuje špekulantom obchodovať za výhodnejších podmienok. čo je marža? Jednoducho povedané, ide o špeciálny typ úveru na obchodovanie na finančných trhoch. Tento typ poskytovania dodatočných prostriedkov umožňuje klientom využívať obchodné aktíva s finančnou pákou. To znamená, že obchodník môže vykonávať transakcie za výhodnejších podmienok s prebytkom vlastných vkladových peňazí.

S pomocou pákového efektu má špekulantmožnosť použiť pri svojich transakciách dodatočné prostriedky poskytnuté sprostredkovateľskou spoločnosťou. Pre každý obchodný účet má svoje parametre a podmienky, pričom hlavnou z nich je poskytnutie úveru zabezpečeného vlastnými vkladovými prostriedkami obchodníka na jeho účte.

Leverage

Keď sa klient zaregistruje v maklérskej spoločnosti a vytvorí si účet na prácu, môže si vybrať pre neho najvhodnejšiu možnosť („Štandardný“, „Vip“, „Mikro“a iné). Najčastejšie to závisí od voľnej sumy peňazí, ktorú je špekulant ochotný riskovať, teda od svojho vkladu.

Leverage je pomer celkového množstva prostriedkov na obchodnom účte k objemu lotu. Zvyčajne sú tieto podmienky uvedené v zmluve, existujú však makléri, ktorí umožňujú klientom vybrať si ich sami.

Typy pákového efektu:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 a viac.

Čím vyšší je tento ukazovateľ, tým viac príležitostí má obchodník v špekulatívnych operáciách. No treba dávať pozor aj na to, že finančné riziká sa zvyšujú. Preto pri výbere typu obchodného účtu treba počítať s tým, že obchodovanie s veľkou pákou v prípade neúspešného obchodovania privedie špekulanta rýchlo k Margin Call, teda strate väčšiny vkladu.

Podstata obchodovania s maržou

Na "Forex", ako aj v iných smerochna finančných trhoch, nedochádza k žiadnym skutočným predajom. Keď hovoria, že obchodníci kupujú alebo predávajú akékoľvek aktíva, v skutočnosti sa to nedeje, pretože všetky transakcie sú založené len na predpovedaní zmien v trhových kotáciách. Obchodovanie zarába peniaze na predpokladoch, ktoré je možné určiť pomocou mnohých nástrojov o zmenách cien. Príjem obchodníka pozostáva zo špekulatívnych transakcií a vypočítava sa z rozdielu medzi nákupom a predajom aktíva.

Podstatou princípu marže sú výmenné operácie s obchodnými nástrojmi bez skutočných predajov alebo nákupov. Všetky transakcie prebiehajú prostredníctvom arbitráže. Pre jasnosť zvážte príklad. Špekulant si vyberie nejaké obchodné aktívum a zadá príkaz na nákup. Ďalší obchodník otvorí predajnú pozíciu na rovnakom nástroji. Objemy šarží musia byť rovnaké. Po chvíli dochádza k výmene. Výsledkom je, že jeden špekulant dosahuje zisk a druhý stratu. Zárobok prvého obchodníka bude závisieť od objemu lotu a počtu získaných bodov.

Požičiavanie s maržou umožňuje obchodníkom výrazne zvýšiť príjem. Je to kvôli možnosti nastaviť veľké objemy, ktoré sa počítajú v lotoch. Predpokladajme, že obchod s jednou celou šaržou bude 10 centov za 1 bod na mikroúčte, v štandardných opciách sa táto suma zvýši 100-krát - až na 10 dolárov s objemom šarží 0, 1 - 1 cent alebo 1 dolár pre štandardné typy.

Funkcie obchodovania s maržou

Pôžička, ktoráemitované maklérskymi spoločnosťami, sa svojimi podmienkami výrazne líši od všetkých ostatných úverových možností. Zvážte jeho vlastnosti:

- Kreditné prostriedky sa vydávajú len na obchodovanie. Nemožno ich použiť na iné účely.

- Dodatočné sumy sú určené len na obchodovanie s maklérom, ktorý ich vydal. Pri obchodovaní na burze, vrátane Forexu, po zaregistrovaní účtu u jedného dílera nie je možné použiť vkladové prostriedky na spoluprácu s iným brokerom.

- Úver s maržou je vždy oveľa viac ako len vlastné prostriedky obchodníka, na rozdiel od spotrebiteľských, bankových a iných typov úverov. To znamená, že je to niekoľkonásobne viac ako výška kolaterálu alebo marže.

Režim požičiavania s maržou výrazne zvyšuje celkový objem transakcií. Napríklad na "Forex" je veľkosť jedného celého štandardného lotu 100 tisíc USD. alebo v amerických dolároch. Prirodzene, nie každý špekulant má potrebné množstvo peňazí na uskutočnenie transakcií. Ani priemerní účastníci trhu si nemôžu dovoliť také veľké vklady s vysokými finančnými rizikami, proti ktorým sa nedá poistiť, iba ich minimalizovať.

Požičiavanie s maržou umožnilo aj malým účastníkom trhu zúčastniť sa obchodovania prostredníctvom maklérskych spoločností a zarábať pomocou pákového efektu. V dôsledku toho sa celkový objem transakcií výrazne zvýšil.

Ako vypočítať maržu?

Pri obchodovaní na burze sú parametre marže alebo marže veľmi dôležité. Pri výbere obchodného účtu je vždy potrebné brať do úvahy veľkosť kreditupákový efekt a percento pre Margin Call, teda úroveň zostatkových prostriedkov pred núteným uzavretím transakcie maklérskou spoločnosťou.

V závislosti od podmienok na získanie maržového úveru sa tento ukazovateľ môže líšiť. Niekde je to 30%, zatiaľ čo iní brokeri majú -0% alebo menej. Čím vyšší je tento ukazovateľ, ktorý sa tiež nazýva Stop Out, tým menej príležitostí bude v obchodovaní, ale ak sa transakcia uzavrie násilím, strata bude oveľa nižšia.

Napríklad obchodný účet obchodníka má vklad 1 000 USD. Pri nesprávne otvorenej pozícii, keď trh išiel proti jeho transakcii, bude uzavretá pri Stop Out 30 percent, keď špekulant dostane stratu 70 %, teda 700 USD, a po vykonaní Margin Call, Na jeho vklade zostane 300 USD. Ak je Stop Out pri obchodných podmienkach účtu nastavený na 10 %, strata bude 900 USD a zostane iba 100 USD.

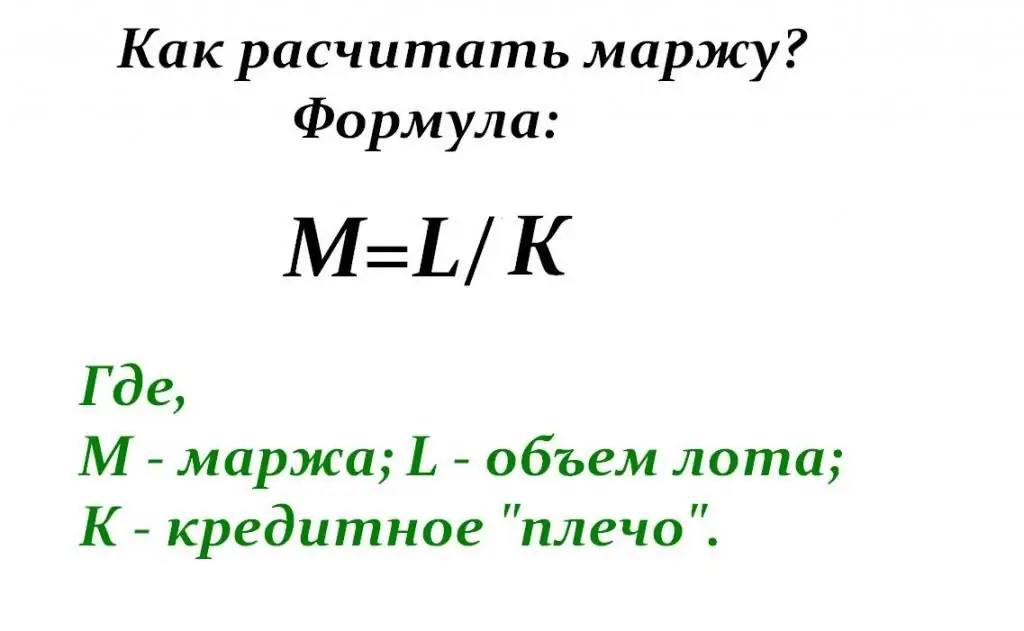

Vzorec na výpočet marže je nasledujúci: marža bude zodpovedať objemu šarže vydelenému veľkosťou pákového efektu.

Rozpätie variácie

Čo je toto? Akákoľvek transakcia, bez ohľadu na to, ako bola uzavretá - so ziskom alebo stratou, sa obchodníkovi zobrazuje v štatistike v jeho obchodnom termináli. Rozdiel medzi týmito ukazovateľmi sa nazýva variačná marža. Každá maklérska spoločnosť si stanovuje limit, teda minimálnu hodnotu vkladových prostriedkov špekulanta. Ak úroveň variačnej marže pri obchodovaní klesne pod tieto parametre, klient makléra tak urobíbyť považovaný za úpadcu a jeho prostriedky z vkladového účtu budú odpísané.

Na elimináciu možných finančných strát nastavujú maklérske organizácie na obchodných účtoch klientov špeciálne úrovne, po dosiahnutí ktorých bude nasledovať výzva na doplnenie. V obchodných termináloch sa zobrazí upozornenie od brokera, že vklad dosiahne hranicu minimálneho zostatku. V tomto prípade má obchodník iba jednu možnosť - doplniť svoj obchodný účet alebo ho bude nútený uzavrieť so stratou. Požičiavanie s maržou poskytuje rozsah tejto úrovne v rámci 20 - 30 % záložného práva finančných prostriedkov.

Ak klient nedoplní svoj účet, jeho zostatok sa zníži a v tomto prípade budú všetky pozície, ak ich je niekoľko, uzavreté Stop Out, bez ohľadu na želanie obchodníka. Inými slovami, keď sa zostatok na obchodnom účte zníži a zostatok marže je 20-30%, broker vydá klientovi varovanie - ponuku (Margin Call). A potom, keď straty dosiahnu veľké hodnoty a v zálohe zostane iba 10-20%, ale záloha nebude doplnená, transakciu uzavrie - Stop Out násilne.

Príklad Stop Out

Ako prebieha nútené zatváranie pozícií? V praxi to vyzerá takto:

- Povedzme, že špekulant má obchodný účet z kategórie „Štandard“.

- Jeho vklad je 5 000 $.

- Vybral si menový pár euro/dolár ako obchodné aktívum.

- Pákový efekt je 1:200.

- Veľký objemštandard pre "Forex" - 100 tisíc amerických dolárov, to znamená, že veľkosť vkladu je 5 tisíc dolárov, vynásobená pákovým efektom 200.

- Suma vkladu v tomto príklade bude 10 %, t.j. 500 USD.

- Otvoril iba jeden obchod, ale nesprávne predpovedal zmenu cien na trhu a to mu začalo spôsobovať straty.

- Na začiatku dostal v termináli varovanie - Margin Call, no nepodnikol žiadnu akciu a nedoplnil svoj vklad.

- Obchod bol uzavretý Stop Out s úrovňou 20% nastavenou podľa obchodných podmienok účtu. Obchodník stratil na obchode 4 900 dolárov. Na zálohe zostáva iba 100 $.

Tento príklad ukazuje, aké nebezpečné je použiť veľké množstvo pákového efektu a aké to má dôsledky pre obchodný vklad. Pri obchodovaní je vždy potrebné sledovať veľkosť marže a otvárať pozície s malými veľkosťami lotov. Čím vyššie sú maržové fondy, tým vyššie sú finančné riziká.

V niektorých maklérskych spoločnostiach môžete službu poskytovania obchodovania s maržou zakázať nezávisle. V tomto prípade budú finančné riziká pri úrokových sadzbách maržových pôžičiek maximálne a budú dosahovať 100 % a pákový efekt jednoducho nebude k dispozícii.

Maržová zmluva

Všetky obchodné podmienky pre účty poskytované maklérskymi organizáciami sú špecifikované v zmluvách. Predtým si ich klient prezrie, zoznámi sa so všetkými bodmi a až potom sa podpíše.

Online, keď obchodník nemá možnosť navštíviť kanceláriusprostredkovateľskej spoločnosti, udeľuje súhlas so zmluvou automaticky pri registrácii obchodného účtu. Samozrejme, existujú aj organizácie, ktoré posielajú dokumentáciu prostredníctvom kuriéra alebo ruskej pošty. Forma zmluvy o požičiavaní s maržou je určená obchodnými podmienkami, ktoré upresňujú všetky požiadavky a predpisy.

Krátke a dlhé pozície

Každý špekulatívny obchod má dve fázy: otvorenie a zatvorenie pozície. Aby sa každý obchod považoval za ukončený, vyžaduje sa celý cyklus transakcie. To znamená, že krátka pozícia sa musí nevyhnutne prekrývať s dlhou, a potom bude uzavretá.

Typy špekulatívnych operácií:

- Obchodovanie na vzostupnom pohybe kotácií - otváranie dlhých pozícií. Takéto transakcie pri obchodovaní na finančných trhoch sú označené ako Long alebo nákupy.

- Obchodovanie na základe klesajúceho pohybu kotácií - krátke pozície, čiže predaje, alebo Short.

Vďaka režimu maržových pôžičiek sa obchodovanie na finančných trhoch stalo veľmi populárnym nielen medzi veľkými účastníkmi, ako sú centrálne banky, komerčné, poisťovacie fondy, organizácie, spoločnosti a podniky, ale aj medzi súkromnými obchodníkmi, ktorí nie mať veľké veľké písmená.

Malí špekulanti môžu zarobiť na obchodovaní relatívne malé sumy a vo väčšine prípadov im bude stačiť len 1 až 3 % z celkovej hodnoty obchodu. V dôsledku toho sa pomocou obchodovania s maržou výrazne zvyšuje celkový objem pozícií a burzy zvyšujú volatilitu a likviditu.obchodovanie s aktívami, čo vedie k výraznému zvýšeniu cash flow.

Všetky pozície otvorené v Long (long) sú charakterizované podmienkami pre pohyb trhu smerom nahor. A krátke (Short) - na zostup. Obchody na nákup a predaj môžu byť otvorené s rôznym časovým trvaním. Sú tri typy:

- Krátkodobé pozície v rozsahu od niekoľkých minút do 1 dňa.

- Strednodobé ponuky - od niekoľkých hodín do týždňa.

- Dlhodobé pozície - môžu trvať niekoľko mesiacov alebo dokonca rokov.

S výnimkou časového obdobia závisia zárobky obchodníka od zvoleného obchodného aktíva. Všetky majú svoje vlastné charakteristiky a charakteristiky a čím väčšia je ich likvidita, volatilita, ponuka a dopyt, tým vyššia je ziskovosť špekulanta.

Výhody a nevýhody obchodovania s maržou

Čím väčší vplyv má obchodný účet obchodníka, tým viac sa zvyšujú finančné riziká obchodu. Požičiavanie s maržou poskytuje špekulantovi nasledujúce výhody:

- Možnosť otvorenia pozície s malým akciovým kapitálom.

- Vďaka pákovému efektu má obchodník na trhu výhody a môže vykonávať špekulatívne manipulácie pri obchodovaní pomocou širokej škály obchodných stratégií.

- Úverová marža je poskytovaná v oveľa väčšom množstve dostupného kolaterálu a zvyšuje možnosť vkladu prostriedkov na desiatky a stovky krát.

Do záporumomenty zahŕňajú nasledujúce charakteristiky:

- Obchodovanie s maržou, ktoré zvyšuje likviditu trhu, zvyšuje kolísanie cien kotácií aktív. V dôsledku toho je pre obchodníkov oveľa ťažšie presne predpovedať zmeny cien a pri otváraní pozícií robia chyby, ktoré vedú k stratám.

- Pákový efekt používaný pri požičiavaní s maržou výrazne zvyšuje rýchlosť generovania príjmu, no zároveň, ak je opcia nepriaznivá, má veľký vplyv na straty. To znamená, že s ním môžete veľmi rýchlo zarábať a zároveň aj stratiť svoje vkladové prostriedky.

Profesionáli odporúčajú začiatočníkom, aby boli veľmi opatrní pri výbere podmienok obchodného účtu, aby pri obchodovaní používali optimálnu možnosť pákového efektu a venovali pozornosť charakteristikám aktív. Malo by sa pamätať na to, že volatilita môže byť nielen priateľom obchodníka a umožňuje mu rýchlo zarábať, ale aj nepriateľom, ktorý vedie k okamžitým a významným stratám.

Bezplatná marža

V akomkoľvek obchodnom termináli môžete vidieť taký parameter, ako je bezplatná marža. Čo to je? Voľná marža sú prostriedky, ktoré nie sú zapojené do obchodovania a kolaterálu. To znamená, že ide o rozdiel medzi celkovou sumou zostatku vkladu a kreditnou maržou. Počíta sa len v otvorených pozíciách počas platnosti pokynu, no akonáhle ho špekulant uzavrie, všetka záruka sa uvoľní a celková výška vkladu sa zobrazí v termináli.

Bezplatná marža vám pomôže určiť, aké príležitosti sú dostupné počas obchodovaniaobchodník, koľko a v akých objemoch šarže môže v aktuálnom čase ešte otvárať transakcie.

Záver

Požičiavanie s maržou otvára veľké možnosti zarábania peňazí na finančnom trhu pre stredných a malých účastníkov trhu, ako aj pre súkromných obchodníkov. Profesionáli odporúčajú začiatočníkom, aby pri výbere typu vkladového účtu venovali osobitnú pozornosť obchodným podmienkam a pákovému efektu.

Odporúča:

Požičiavanie na VTB 24: vlastnosti postupu, dokumenty a recenzie

Pri optimistickom pohľade do budúcnosti sa zdá, že dlžník je schopný zvládnuť dlhodobú pôžičku. Niekedy však nastanú nepredvídané okolnosti, kvôli ktorým nie je možné dlh splatiť. Riešením tohto problému je refinancovanie. VTB 24, podobne ako iné banky, má program refinancovania úverov. V článku podrobne zvážime jeho podmienky

Obchodovanie s cennými papiermi na burzách: vlastnosti, ziskovosť a zaujímavé fakty

Cenné papiere sú veľmi spoľahlivou investíciou, ktorá je zároveň výnosným spôsobom navýšenia kapitálu. Ale v praxi je dosť ľudí, ktorí viac-menej rozumejú, čo taký obchodný proces je

Obchodovanie s menami. Obchodovanie s menami na MICEX

MICEX je hlavná obchodná platforma organizovaného devízového trhu. Tu realizované obchody umožňujú všetkým účastníkom uzatvárať transakcie na nákup a predaj cudzej meny v reálnom čase

Produkty s vysokou maržou. Implementácia podnikateľského nápadu krok za krokom

Článok pojednáva o výhodách predaja tovaru s vysokou maržou a venuje pozornosť vlastnostiam budovania tohto podnikania

Igor Korshunov a pákové investície: presťahujte sa bývať v lete

Pri hľadaní vhodnej krajiny, dostupnej pre pohodlný život pre Rusa, Igor Korshunov objavil Severný Cyprus. Presťahoval sa z mesta Dnepropetrovsk a v roku 2004 založil svoju realitnú kanceláriu Leverage Investments, aby pomohol aj iným ľuďom objaviť nový, pokojný život pri mori pre seba a svoje rodiny