2026 Autor: Howard Calhoun | [email protected]. Naposledy zmenené: 2025-06-01 07:15:09

Legislatíva Ruskej federácie umožňuje občanom uplatniť si rôzne daňové úľavy. Môžu byť spojené s nadobudnutím alebo predajom majetku, vykonávaním mechanizmov sociálnoprávnej ochrany, odbornými činnosťami, školením, lekárskym ošetrením, narodením detí. Aké sú špecifiká daňových úľav, ktoré ruskí občania najviac požadujú?

Zobrazenia

Za čo môžem získať daňové odpočty v súlade s právnymi predpismi Ruska? Daňový poriadok Ruskej federácie stanovuje tento súbor: štandardné, platené za deti, majetkové, sociálne, profesionálne, ako aj tie, ktoré sa počítajú na základe strát spojených s obehom cenných papierov. Prvé štyri typy zrážok sú najžiadanejšie.

Spôsoby získania

Ako sa vypočítavajú a platia daňové odpočty? Ruské právne predpisy stanovujú dva relevantné mechanizmy. Podľa prvého sa zrážka vypočíta a zaplatí raz ročne na konci zdaňovacieho obdobia na základe už vykonaných platieb do pokladnice vo forme dane z príjmov fyzických osôb (zo mzdy a inýchpríjem).

Druhý mechanizmus predpokladá, že občan legálne nesmie počas určitého obdobia az určitej výšky príjmu platiť štátu daň z príjmu fyzických osôb. V závislosti od konkrétneho typu odpočtu sa implementuje jedna alebo druhá schéma.

Kto má právo na odpočet

Tento typ daňových zvýhodnení možno poskytnúť občanom, ktorí dostávajú príjem, ktorý je zdaňovaný sadzbou 13 %. Najčastejšie je to, ako sme uviedli vyššie, plat. Zodpovedajúci príjem však môže vzniknúť napríklad aj po predaji nehnuteľností a iných druhov majetku. Je možné získať daňový odpočet pri zjednodušenom systéme výpočtu odvodov do pokladnice? Nie, takéto mechanizmy neexistujú. Podobne právo na odpočítanie dane nemôžu uplatniť osoby v postavení nerezidentov.

Ako sa spracovávajú odpočty

Kde môžem získať daňový odpočet? Príslušnú preferenciu pre občanov vydáva Federálna daňová služba - v územných členeniach regiónov a obcí Ruska.

Ak chcete prijať platbu, musíte kontaktovať Federálnu daňovú službu s balíkom dokumentov poskytnutých pre každý typ odpočtu. Pozrime sa podrobnejšie na špecifiká rôznych typov príslušných finančných preferencií.

Štandardné zrážky

Za čo môžem získať daňové odpočty súvisiace so štandardnou kategóriou? Tento typ platby sa vypláca určitým kategóriám osôb. zrážky, ohpredmetné sú pevné. V závislosti od základu sa môžu vypočítať napríklad na základe 3 000 rubľov. alebo 500 rubľov. spojené s mesiacom. Uvedené sumy tak tvoria základ pre výpočet odpočtu - pri sadzbe 13 %. To znamená, že osoba nedostane 3 000 rubľov. a nie 500 rubľov, ale 13% zodpovedajúcej sumy - 390 rubľov. alebo 75 RUB

Legislatíva Ruskej federácie stanovuje niekoľko kategórií občanov, ktorí majú nárok na príslušný typ odpočtu.

Po prvé, sú to účastníci likvidácie havárie v jadrovej elektrárni v Černobyle, následky iných jadrových testov, ako aj občania, ktorí boli postihnutí počas účasti na nepriateľských akciách. Vo vzťahu k nim legislatíva Ruskej federácie stanovuje daňový odpočet na základe sumy 3 000 rubľov.

Po druhé, toto sú hrdinovia ZSSR a Ruska, občania so zdravotným postihnutím skupín 1 a 2 a postihnutí od detstva, účastníci nepriateľských akcií, ako aj obyvatelia Černobyľu evakuovaní po havárii v jadrovej elektrárni. Osoby v tejto kategórii môžu získať štandardné zrážky vo výške 500 rubľov.

Po tretie, jednotlivci, ktorí nepatria do vyššie uvedených kategórií občanov, môžu počítať s daňovým zvýhodnením vo výške 400 rubľov. Ale je im to zaručené, kým ich ročný príjem nedosiahne 40 tisíc rubľov.

Koľko daňových úľav môže človek získať, ak má na to viacero dôvodov a ak hovoríme o štandardných preferenciách? Iba jeden - ten, ktorý zahŕňa najväčšiu výplatu. Zároveň je možné štandardné odpočty kombinovať s inými typmi.preferencie, napríklad vlastníctvo.

Zrážky pre deti

Prísne vzaté, aj tento typ odpočtu patrí medzi štandardné, no zároveň je od neho dostatočne izolovaný. Najmä sa môže kombinovať s ktorýmkoľvek z vyššie uvedených. Daňové úľavy tohto druhu môžu poberať rodičia alebo osvojitelia. Výška zodpovedajúcej preferencie je založená na sume 1 000 rubľov. na dieťa za mesiac.

Predmetný daňový odpočet je možné vyplácať, kým dieťa nedovŕši 18 rokov, a ak ide na denné štúdium, tak do 24 rokov. Ďalším obmedzením týkajúcim sa príslušných platieb je, že príjem osoby by nemal presiahnuť 280 tisíc rubľov. v roku. Ak je plat alebo iné zdroje príjmu vyššie, zrážka sa neposkytuje.

Legislatíva Ruskej federácie tiež stanovujú platby na základe sumy 2 000 rubľov. Poskytujú sa, ak má dieťa zdravotné postihnutie alebo ho vychováva jeden rodič.

Právo na zrážky za deti môže jeden rodič legálne delegovať na druhého. Tento mechanizmus je užitočný, ak má jeden z rodičov nestabilné zamestnanie. Na uplatnenie tohto práva musí osoba, ktorá odmietne odpočet, vyhotoviť dokumenty potvrdzujúce úmysel previesť právo na predmetnú preferenciu na iného.

Nuansy štandardného odpočtu

Ak osoba očakáva štandardný daňový odpočet, kedy ho môžem získať? V prvom rade podotýkame, že priama pomoc občanovi pri uplatňovaní práva napríslušnú preferenciu musí poskytnúť zamestnávateľ, ktorý má postavenie daňového agenta. Za výpočet odpočtu a zabezpečenie jeho vyplatenia, presnejšie za umožnenie zákonného neodvedenia dane z príjmu fyzických osôb v príslušnej výške, je zodpovedná spoločnosť.

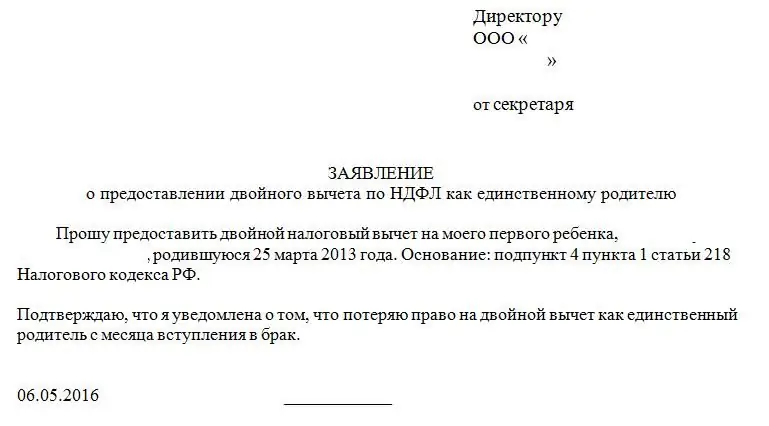

Aby však zamestnanec mohol začať poberať štandardné daňové úľavy, musí zamestnávateľovi oznámiť, že chce použiť zodpovedajúcu preferenciu. Možno tak urobiť prostredníctvom písomnej žiadosti v predpísanej forme. K nemu musia byť priložené aj dokumenty potvrdzujúce nárok zamestnanca na štandardný odpočet.

Upozorňujeme, že existuje alternatívny scenár. Zahŕňa podanie žiadosti Federálnej daňovej službe na konci daňového roka. Táto schéma však zvyčajne nie je veľmi populárna pre daný typ odpočtu, pretože vyžaduje, aby zamestnanec strávil veľa času zhromažďovaním potrebných dokumentov a interakciou s oddelením.

Zrážky z majetku

Za čo môžem získať odpočet dane za typ nehnuteľnosti? Právo na ich vydanie vzniká občanom najčastejšie pri realizácii určitých transakcií s nehnuteľnosťami: kúpa, predaj alebo výstavba, ako aj v súvislosti s transakciami s iným majetkom vysokej hodnoty, ako sú autá.

Pokiaľ ide o nehnuteľnosť, možno poznamenať, že existujú dve hlavné kategórie zrážok tohto typu z majetku - tie, ktoré súvisia s nákladmi na obstaranie bývania, alebo tie, ktoré môžu byť vydané v súvislosti s príjmom, ktorý občan dostáva od predaj jehomajetok. Mechanizmy, v rámci ktorých si človek môže užívať tento typ preferencií, sú rôzne. A preto sa každý typ odpočtu, napriek jeho klasifikácii ako všeobecnej kategórie, zvyčajne posudzuje v rámci samostatnej schémy.

Zrážky z nehnuteľnosti pri kúpe domu

Prvý typ odpočtu majetku je spojený s nadobudnutím nehnuteľností na bývanie občanmi. Môže to byť byt, izba alebo dom. Akvizičný mechanizmus môže byť vyjadrený vo forme transakcie predaja a nákupu, výstavby objektu alebo účasti na akciovom projekte. Najdôležitejšie je, že občan znáša osobné náklady.

Od kúpy bytu môže človek vrátiť až 260 tisíc rubľov. z prostriedkov prevedených na predajcu nehnuteľností alebo investovaných do opráv, to znamená na základe sumy do 2 miliónov rubľov. Do roku 2014 bolo možné príslušný odpočet vystaviť iba na jeden byt, potom na ľubovoľný počet obytných nehnuteľností. Ak občan kúpil nehnuteľnosť prostredníctvom hypotéky, môže tiež vrátiť až 390 tisíc rubľov. z výšky úrokových platieb banke, to znamená na základe sumy do 3 miliónov rubľov. Upozorňujeme, že pri transakciách uskutočnených pred rokom 2014 nie je maximálna výška platieb od Federálnej daňovej služby za úroky prevedené na hypotekárny úver obmedzená.

Spôsoby odpočtu pri kúpe bytu

Kde môžem získať daňový odpočet pri kúpe bytu? Rovnako ako v prípade štandardných platieb môžete požiadať o príslušnú preferenciu prostredníctvom zamestnávateľa aj kontaktovaním Federálnej daňovej služby. Zároveň, na rozdiel od scenára s predchádzajúcim typom odpočtu, je druhá metóda medzi Rusmi veľmi populárna. Je to vdo značnej miery kvôli tomu, že človek dostane do rúk nemalú sumu, ktorej ekvivalent nie je ľahké vyzbierať, využívaním mesačných „navýšení“platu formou zákonného neplatenia dane z príjmu fyzických osôb.

Kde si môžete uplatniť daňový odpočet pri kúpe bytu, si občan určí sám na základe osobných preferencií. Je možné poznamenať, že súbor dokumentov na získanie zodpovedajúcej preferencie v oboch scenároch je približne rovnaký.

Za čo môžem získať daňové odpočty pri stavbe domu? V tomto prípade môže základná suma na výpočet platieb zahŕňať náklady na služby dodávateľov, ako aj na nákup stavebného materiálu. Zodpovedajúce náklady musia byť potvrdené potvrdeniami, šekmi a inými dokumentmi, ktorých právnu silu uznávajú inšpektori Federálnej daňovej služby.

Koľko daňových úľav môžete získať pri kúpe bytov? Akonáhle občan vyčerpá maximálnu výšku platieb - 260 tisíc za náklady na bývanie a 390 tisíc za úroky (ak je hypotéka vydaná), potom stráca právo požiadať Federálnu daňovú službu o zodpovedajúcu preferenciu, bez ohľadu na to. koľko nehnuteľností následne nadobudne.

Zrážky z nehnuteľnosti pri predaji domu

Za čo môžem získať daňové odpočty pri predaji bytu? Mechanizmus ich konštrukcie je nasledujúci. Faktom je, že príjem z predaja bývania je rovnako ako mzda zdaňovaný sadzbou 13 %. Ak osoba vlastní nehnuteľnosť menej ako 3 roky, je potrebné vypočítať primeraný poplatok. Zákonodarca však zaručil účastníkom transakcií nákupu a predaja nehnuteľností odpočet vo výške 1 milióna rubľov. Táto suma môžeznížiť náklady na bývanie, uvedené v zmluve medzi predávajúcim a kupujúcim bytu. To znamená, že ak je cena bývania podľa zmluvy 1 milión 200 tisíc rubľov, potom základ pre výpočet dane z príjmu fyzických osôb pri použití označeného typu odpočtu bude 200 tisíc rubľov.

Je možné poznamenať, že obidva typy odpočítania majetku - za predpokladu, že transakcie sa uskutočnia v rovnakom zdaňovacom období - je prípustné vzájomne kompenzovať. Napríklad, ak si človek kúpil byt za 2 milióny rubľov, potom mu štát musí vrátiť 260 tisíc rubľov. Ak v tom istom roku predal iný majetok za 1,5 milióna rubľov, potom jeho dlh voči Federálnej daňovej službe vo výške 13% z 500 tisíc rubľov. (zostáva pri použití druhého typu odpočtu), konkrétne 75 000 rubľov, môže zrušiť znížením záväzkov štátu. To znamená, že na konci bude musieť Federálna daňová služba zaplatiť občanovi 185 tisíc rubľov po dvoch transakciách, ktoré vykonal.

Ostatné zrážky za predaj majetku

Legislatíva Ruskej federácie umožňuje občanom získať nielen tie majetkové zrážky, ktoré sú spojené s predajom bývania. Existuje aj univerzálnejšia preferencia vo výške 250 tisíc rubľov. Dá sa použiť na akýkoľvek typ majetku, napríklad na auto. Hlavným kritériom pre výpočet dane z príjmu je tu podobné ako pri predaji bytu - ak je objekt vo vlastníctve menej ako 3 roky, je potrebné zaplatiť príslušný poplatok. Upozorňujeme, že občan sa môže pokúsiť dokázať Federálnej daňovej službe, že raz mal výdavky spojené s nadobudnutím majetku, ako možnosť - autoalebo iný hodnotný majetok. Ak sa to dá urobiť, potom sa používajú aj ako druh odpočtu. V tomto prípade nemusí byť zákonom garantovaná preferencia zahrnutá do výpočtu vôbec alebo môže byť použitá čiastočne.

Teraz už viete, kde si môžete uplatniť daňový odpočet za byt. Študovali sme mechanizmy, v rámci ktorých sa dá realizovať, ako aj iné typy preferencií vlastníctva. Prejdime na nasledujúce typy platieb - sociálne.

Špecifickosť sociálnych zrážok

Aké daňové odpočty možno získať spomedzi tých, ktoré súvisia so sociálnymi sieťami? Právne predpisy Ruskej federácie tvoria ich odrody, vypočítané na základe nasledujúcich druhov výdavkov:

- na charitu;

- na vzdelávanie - samotný daňovník aj jeho deti;

- na liečbu - samotného občana, ako aj členov jeho rodiny;

- na účasť v programoch neštátnych dôchodkových fondov.

Princíp výpočtu odpočtu je rovnaký ako pre vyššie uvedené typy platieb: Federálna daňová služba musí vrátiť 13 % zodpovedajúceho základu.

Pokiaľ ide o charitatívne výdavky, odpočet je možné vypočítať z ich celej sumy, maximálne však do výšky 25 % z príjmu občana za zdaňovacie obdobie.

Pokiaľ ide o náklady na vzdelávanie, možno ich vypočítať na základe sumy až 120 tisíc rubľov. ročne za účasť na vzdelávacích programoch daňovníka a až 50 000 rubľov. ročne na vzdelávanie každého dieťaťa. Kde sa dázískať daňový bonus na školné? Najpohodlnejším mechanizmom je kontaktovať Federálnu daňovú službu na konci daňového roka.

Pokiaľ ide o náklady na liečbu, treba povedať, že sa počítajú na základe sumy, ktorej maximálna hodnota sa rovná ukazovateľu platby za vzdelanie - 120 tisíc rubľov. Kde môžem získať daňový odpočet na lekárske ošetrenie? Najlepšie je kontaktovať Federálnu daňovú službu v roku nasledujúcom po roku vykazovania.

Pracovné zrážky

Profesionálne daňové odpočty môžu získať nasledujúce kategórie platiteľov poplatkov:

- podnikatelia vo všeobecnom daňovom režime;

- občania vykonávajúci prácu a služby na základe zmluvných zmlúv;

- notári, právnici a iní profesionáli v súkromnej praxi.

Je možné poznamenať, že štruktúra zamestnaneckých zrážok je pomerne zložitá. Základným princípom realizácie práv občanov na tieto preferencie je ich schopnosť predložiť Federálnej daňovej službe dokumenty potvrdzujúce náklady spojené s konkrétnou činnosťou.

Ak uspejú, zodpovedajúce sumy môžu byť použité ako odpočet - znižujú príjem. Ale aj keď osoba nepredloží takéto dokumenty Federálnej daňovej službe, ministerstvo jej môže schváliť nepotvrdené výdavky. Ich hodnota závisí od profesijnej špecializácie človeka a predstavuje približne 30-40 % príjmu.

Odporúča:

Odpočet dane pri narodení dieťaťa: žiadosť, kto má nárok na odpočet, ako získať

Narodenie dieťaťa v Rusku je udalosť, ktorú sprevádza určité množstvo papierovania. Rodičia získavajú osobitné práva pri dopĺňaní rodiny. Napríklad na odpočet dane. Ako ho získať? A ako sa to vyjadruje? Odpoveď hľadajte v tomto článku

Do akého veku sú daňové úľavy na deti? Článok 218 daňového poriadku Ruskej federácie. Štandardné daňové odpočty

Daňové odpočty v Rusku – jedinečná príležitosť neplatiť daň z príjmu fyzických osôb zo mzdy alebo preplatiť časť nákladov za niektoré transakcie a služby. Môžete napríklad získať náhradu za deti. Ale do kedy? A v akých veľkostiach?

Daňové odpočty pre individuálnych podnikateľov: ako ich získať, kde uplatniť, hlavné typy, potrebné dokumenty, pravidlá podávania a podmienky získania

Ruská legislatíva poskytuje reálnu možnosť získania odpočtu dane pre jednotlivého podnikateľa. Často však podnikatelia buď o takejto príležitosti vôbec nevedia, alebo nemajú dostatočné informácie o tom, ako ju možno získať. Môže individuálny podnikateľ získať daňový odpočet, aké výhody poskytuje ruské právo a aké sú podmienky jeho registrácie? Tieto a ďalšie otázky budú diskutované v článku

Kedy môžem uplatniť daňový odpočet na deti?

Právo na odpočet dane na deti pri výpočte dane z príjmu fyzických osôb má úplne každý rodič. Je dôležité poznať svoje práva a povinnosti, aby ste nezostali s prázdnou peňaženkou

Kde nájdete vzor žiadosti o daňový odpočet na deti

Štát v záujme podpory prebiehajúcej demografickej politiky zakotvil v daňovej legislatíve určitý druh benefitu: odpočet dane z príjmu fyzických osôb na deti. Prečo sa berie daň z príjmu fyzických osôb alebo daň z príjmu? Pretože práve túto povinnosť voči štátu plnia takmer všetci občania Ruskej federácie, s výnimkou dôchodcov - príjem sa z dôchodkov nezadržiava