2026 Autor: Howard Calhoun | [email protected]. Naposledy zmenené: 2025-06-01 07:15:09

Taký bankový koncept ako hypotéka pevne vstúpil do našich životov. Prevažná väčšina mladých rodín si dnes bez požičaných prostriedkov nedokáže zaobstarať vlastné bývanie. Niektorí si medzitým nechcú kúpiť stiesnenú škatuľu v sivých múroch mesta. Postaviť si vlastný dom je atraktívnejšou možnosťou. Ale hypotéka na výstavbu súkromného domu je nepochopiteľný fenomén, ktorý vyvoláva veľa otázok. Skúsme im porozumieť.

Postaviť dom alebo kúpiť hotové železobetónové metre v meste?

Zmena mestského bývania za vlastný dom na predmestí je skvelý spôsob, ako ušetriť na notoricky známych námestiach a zbaviť sa otravných susedov s vŕtačkou za múrom. A to nie sú všetky výhody súkromného domu. Zvážte ich v poradí:

- Nie je žiadnym tajomstvom, ako je to so životným prostredím v meste. Využiť hypotekárne úvery na kúpu bytu, aby ste neskôr platili za každodenné otravy, je dvojnásobne urážlivé.vzduch a nekonečný tabakový dym zo schodiska. Čerstvý vzduch mimo mesta je veľkým plusom pre tých, ktorým záleží na zdraví rastúcej generácie.

- Pred vstupom na trh s bývaním prejde byt prirážkou od 2-3 sprostredkovateľov. Vďaka tomu sú náklady príliš vysoké. Cena za štvorec vidieckeho domu je 2-krát nižšia, aj keď si na výstavbu vezmete hypotéku.

- Pri plánovaní domu je priestor pre fantáziu. Okrem samotného obydlia si môžete postaviť altánok, usporiadať jazierko alebo bazén. V byte - len experimentujte s opravami a interiérmi.

Čo robiť, ak nemáte dostatok vlastných prostriedkov?

Ak sa mladá rodina plánuje presťahovať z mestských betónových metrov štvorcových do vlastného domu, musí byť pripravená na značné výdavky. Stavba nie je lacná. A takéto potešenie si u nás nemôže dovoliť každá priemerná rodina. Ako môžem nájsť peniaze na svoj vlastný dom?

Existuje niekoľko spôsobov:

- získajte hypotéku na stavbu súkromného domu;

- získajte univerzálny úver zabezpečený existujúcou nehnuteľnosťou a použite peniaze na výstavbu;

- získajte spotrebný úver.

Pozrime sa na prvú metódu podrobnejšie. Aké sú nuansy a ťažkosti hypotéky na výstavbu? Aké podmienky stanovujú veritelia pre dlžníkov?

Bankové pohľadávky

Hypotéka na výstavbu súkromného domu je pre banku rizikovou udalosťou. V prípade, že objektbude nedokončená, sotva sa bude považovať za tekutú. Za nešťastných okolností, ak náhle dlžník nesplatí pôžičku v plnej výške a na splatenie dlhov sa bude vyžadovať predaj kolaterálu, banka nebude môcť pozemok predať so začatím výstavby.

Úverové inštitúcie sú preto k takejto hypotéke nedôverčivé. Vydávajú ho len za osobitných podmienok a s dodatočným zabezpečením vo forme záložného práva a/alebo ručenia. Pomerne prísne požiadavky kladú banky aj na budúcich dlžníkov. Aj na zabezpečenie. V podstate väčšina z nich má podobné predpisy. Existujú len určité výkyvy v jednom alebo druhom smere, pokiaľ ide o vekové obmedzenia alebo iné charakteristiky klienta. Aké parametre sú pre banky dôležité? Tu je niekoľko z týchto faktorov:

- Pre dlžníka a jeho ručiteľov - vek, typ zamestnania a odpracovanú dobu, občianstvo a miesto registrácie.

- Pre predmet záložného práva - hodnota, typ použitia, fyzické vlastnosti, právna čistota, absencia vecných bremien a iné obmedzenia plného použitia na určený účel.

Banka bude tiež vyžadovať dokumentáciu o dostupnosti zálohy a správu o zamýšľanom použití prostriedkov poskytnutých na úver.

Výška a doba pôžičky

Každá úverová inštitúcia má limity na výšku pôžičky. Závisí to nielen od celkového príjmu dlžníka a jeho rodinných príslušníkov, ale aj od hodnoty zabezpečenia. Spravidla financuje bankastavebné náklady vo výške 20-85% z celkových. Hypotéka na výstavbu súkromného domu sa vydáva na obdobie 5 až 30 rokov. Niektoré banky môžu ponúkať dlhšie obdobie. Potom môže dlžník získať veľmi pohodlnú mesačnú splátku. Pravda, stojí za zváženie, že výška preplatku sa časom slušne zvýši.

Úroková sadzba

Je ťažké určiť vopred veľkosť úrokovej sadzby, aj keď hovoríme o konkrétnej banke. Táto hodnota závisí od množstva podmienok - termín, výška akontácie. Niektoré úverové organizácie sú pripravené poskytnúť zľavu klientovi, ktorý bol kedysi dlžníkom alebo v súčasnosti je dlžníkom. Samozrejme, ak hovoríme o svedomitom človeku, ktorý nepripúšťa prieťahy.

Zníženie úrokovej sadzby môžu očakávať tí, ktorí dostávajú mzdy na kartu vybranej banky, ale aj zamestnanci verejného sektora. Po dokončení stavby, kedy sa dom uvedie do prevádzky a stane sa zástavou, bude veriteľ pripravený aj na zníženie sadzby. Prečo banky robia takéto ústupky? Ide o to, že splnenie vyššie uvedených podmienok svedčí o spoľahlivosti klienta a znižuje riziká banky.

Ak chcete získať približný výpočet, musíte prejsť na webovú stránku úverovej inštitúcie. A v sekcii „Hypotéka“si vyberte požadovaný úverový program, vyskúšajte takzvanú stavebnú hypotekárnu kalkulačku. Ten vám povie približnú úrokovú sadzbu, výšku mesačnej splátky a preplatok.

Požadované dokumenty

Nenechajte sa prekvapiť neskromným balíčkomdokladov, oveľa viac, ako vyžaduje bežný spotrebný úver. Hypotéka zahŕňa vydávanie veľkej sumy bankou na dlhé obdobie. A to je pre finančnú inštitúciu vždy väčšie riziko. Ešte rizikovejší je samotný účel takejto hypotéky - výstavba. V prípade nedokončených obchodov totiž môže banke nezostať nič. Preto stojí za to spojiť svoju vôľu do päste, získať všetky papiere a certifikáty, aby ste dostali to, čo chcete.

V prvom rade budete potrebovať nasledujúce dokumenty:

- Doklady týkajúce sa dlžníka a jeho ručiteľov/spoludlžníkov - potvrdenie totožnosti, príjem, doklady o vzdelaní a sociálnom postavení. Úlohou banky je určiť platobnú schopnosť a zodpovednosť klienta, takže špecialista má právo požadovať množstvo dodatočných informácií.

- Doklady o kaucii. Väčšina cenných papierov zo záložného listu často nie je v rukách klientov a ich rýchle vyzdvihnutie nie je jednoduchá záležitosť. Namiesto toho, aby klopali na prahy Rosreestr a BTI, mnohí sa obracajú o pomoc na špecialistov.

- Výpisy z účtu, iné dokumenty potvrdzujúce dostupnosť zálohy.

- Projekt domu, náčrty, kópia zmluvy so stavebnou firmou, odhad stavby.

Podmienky pôžičky

Pred udalosťami v roku 2014 bol taký program ako hypotéka na výstavbu súkromného domu bežnejší v úverových inštitúciách v krajine. Dnes ho ponúka pomerne malý počet bánk. Zvážte preto podmienky pôžičky na príklade Sberbank. Je ním dnesje oveľa pravdepodobnejšie, že bude spojený s týmito ponukami:

- Mena pôžičky - iba ruské ruble.

- Výška úveru - od 300 tisíc rubľov, ale nie viac ako 75 % hodnoty kolaterálu.

- Záloha - od 25 %.

- Splatnosť úveru - až 30 rokov.

- Úroková sadzba - od 13, 25 %.

Ako bude celý proces vyzerať v skutočnosti?

Dlžníci, keď plánujú získať prostriedky na výstavbu na úver, majú často zlú predstavu o celom procese. Mnohí počítajú s podaním žiadosti, ak majú dva dokumenty. V takom prípade si banka dodatočne vyžiada iba osvedčenie o práve na používanie stránky. A v priebehu niekoľkých hodín alebo dní dlžník dostane peniaze.

Bohužiaľ, také jednoduché to nie je. Hypotekárne úvery, bez ohľadu na ich účel, si vyžadujú starostlivé overenie dlžníka a predmetu zabezpečenia. Banka potrebuje minimalizovať možné riziká pre klienta aj pre samotnú organizáciu. Okrem toho zamýšľané použitie finančných prostriedkov vyžaduje nahlásenie a samotná suma sa zriedka poskytuje vo forme hotovosti.

Ako v skutočnosti vyzerá taký úverový proces, akým je hypotéka na stavbu domu? Sberbank môže napríklad ponúknuť nasledujúcu schému spolupráce medzi klientom a bankou:

- Dlžník poskytuje svoje dokumenty a doklady ručiteľov. V tejto fáze banka rozhoduje o možnosti spolupráce s klientom.

- Zber dokumentov o pozemku. Zhromaždené certifikáty sú prevedené do banky na právnu kontrolu. Okrem toho sa kontroluje súlad stránky s požiadavkami banky z hľadiska fyzických charakteristík.

- Záruku oceňujú bankou akreditované hodnotiace spoločnosti.

- Klient si objednáva projekt domu, uzatvára zmluvu o výstavbe. Na určenie požadovanej výšky úveru bude banka potrebovať aj odhad nákladov. Dlžník bude musieť získať tieto dokumenty od stavebnej spoločnosti podľa vlastného výberu a potom ich odovzdať špecialistom finančnej inštitúcie.

- Ak boli všetky predchádzajúce fázy úspešne dokončené, strany pristúpia k uzavretiu zmluvy o pôžičke.

- Stavebný úver zahŕňa zriadenie vecného bremena na pozemok, takže v Rosreestr budete musieť stráviť nejaký čas papierovaním. V deň prijatia nového certifikátu banka prevedie prvú časť prostriedkov na stavbu.

- Dlžník poskytne správu o zamýšľanom použití prvej časti pôžičky.

- Banka vydá druhú časť sumy.

- Dlžník dokončí stavbu a formalizuje dom ako hotovú nehnuteľnosť. Potom sa pozemok s nehnuteľnosťou stáva záložným právom. Úroková sadzba pôžičky potom klesá.

Ako si môžete veci uľahčiť?

Pre pohodlnejšiu platbu niektoré banky poskytujú postup, akým je napríklad odklad platby istiny. Dlžník má počas dlhého obdobia, až 3 rokov, možnosť platiť len úroky naakumulované z výšky úveru. To je veľmi výhodné vzhľadom na možné dodatočné náklady počas výstavby,čo môže tvrdo zasiahnuť rozpočet. Okrem toho sa materský kapitál môže použiť na splatenie časti istiny dlhu. Na túto možnosť sa treba vopred opýtať ešte pred podaním žiadosti o pôžičku. Ak hypotéka na výstavbu v niektorých bankách vyžaduje akontáciu, používa sa na to aj certifikát.

Bezúčelový úver zabezpečený existujúcou nehnuteľnosťou

Tento typ pôžičiek je tiež hypotékou so všetkými z toho vyplývajúcimi dôsledkami. Nehnuteľný predmet je totiž akceptovaný ako záruka, čo znamená, že banka sa musí postarať o možnosť realizácie predmetu v prípade nesplatenia úveru.

Medzi výhody takéhoto požičiavania patrí absencia potreby správy o zamýšľanom použití - dlžník má právo nakladať s finančnými prostriedkami podľa vlastného uváženia. Navyše, ako každá hypotéka, aj táto sa poskytuje na pomerne dlhé obdobie.

Z mínusov - všetky rovnaké hromady dokumentov počas registrácie a trvania procesu posudzovania žiadosti a vydávania peňazí. Navyše, v prípade nevhodného použitia sa sadzba mierne zvyšuje. Vo všeobecnosti sú veritelia pripravení poskytnúť najviac 50 % hodnoty kolaterálu na nevhodné použitie.

Je možné vyriešiť problém prostredníctvom spotrebiteľských pôžičiek?

Vzhľadom na podmienky hypotéky na bývanie popísané vyššie sa bežný spotrebný úver môže zdať ako jednoduchší spôsob, ako získať potrebné peniaze. Po prvé, banka nebude sledovať zamýšľané použitie finančných prostriedkov. Po druhé, dlžníkbudete musieť zhromaždiť pôsobivý balík certifikátov a prejsť ďalšími postupmi. Peniaze bude môcť dostať v deň podania žiadosti o 2-3 doklady. Ale táto metóda má aj svoje nevýhody:

- Výška bežných pôžičiek zriedka presahuje 1,5 milióna rubľov.

- Spotrebiteľský úver sa poskytuje na krátke obdobie, maximálne do 5 rokov. Veľká suma úveru znamená neúmerne vysoké platby, ktoré nie sú dostupné pre každého. Áno, a stanú sa ťažkým bremenom počas náročného obdobia výstavby.

- Banky zvyčajne stanovujú vysokú úrokovú sadzbu bežného úveru. Hypotéky prešli v tomto smere dlhú cestu. Namiesto zvyčajných 22-24% je tu šanca získať len 15% ročne.

Spotrebiteľské úvery sa zdajú byť pohodlným, no nie najziskovejším spôsobom, ako získať chýbajúce prostriedky na výstavbu. Táto možnosť je vhodná pre tých, ktorí plánujú postaviť dom po etapách alebo už majú niektoré potrebné stavebné materiály. Na záver môžeme dodať, že podmienky bánk sa môžu meniť pomerne často. Preto by ste sa pred výberom akejkoľvek úverovej inštitúcie mali s každou osobne poradiť. Stavebný úver je zložitý a dlhý proces, ale cieľ ospravedlňuje prácu a očakávania.

Odporúča:

Ako získať údaje o karte Sberbank v bankomate: pokyny, tipy a triky krok za krokom

V prípade záujmu o prevod mzdy na kartu Sberbank si zákazníci často kladú otázku, čo je na to potrebné? Aby mohol zamestnávateľ alebo jednotlivec previesť prostriedky na plastovú kartu, musíte poskytnúť jej podrobnosti. V banke ich spoznáte podľa pasu, no na to si budete musieť vystáť rad. Oveľa rýchlejšie je pozrieť si informácie na jednom z tisícok terminálov spoločnosti. Ak to chcete urobiť, musíte mať predstavu o tom, ako získať podrobnosti o karte Sberbank v bankomate

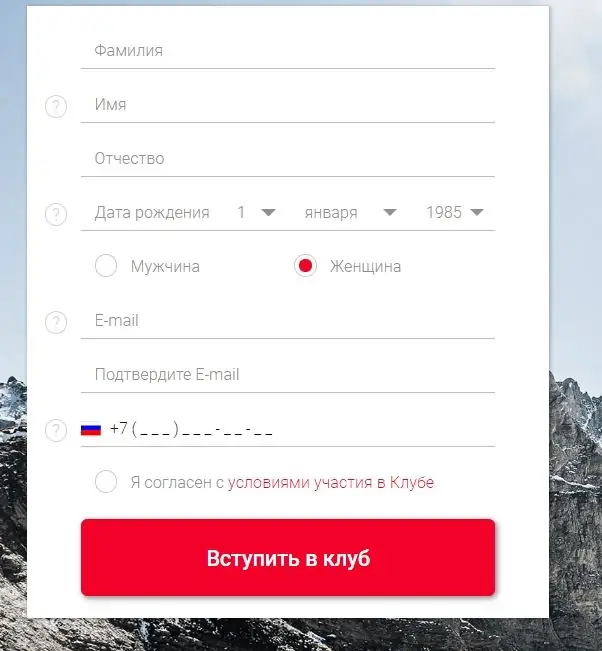

Ako získať kartu „Mnogo.ru“: pokyny, dokumenty a recenzie krok za krokom

Bonusové programy sú medzi obyvateľstvom veľmi obľúbené. Jedným z takýchto programov je Mnogo.ru. Článok popisuje typy kariet, ako ich získať a aktivovať. Aké darčeky je možné získať za nahromadené bonusy a akým spôsobom. Uvádzajú sa recenzie používateľov a členov klubu "Mnogo.ru"

Kde a ako získať hypotéku výhodne: pokyny krok za krokom, potrebné dokumenty a recenzie

Požičiavanie hypoték je výhodné pre tých, ktorí veria v budúcnosť. Uzavretím obchodu s bankou môžete kúpiť nehnuteľnosť bez toho, aby ste mali potrebné množstvo finančných prostriedkov

Ako získať pôžičku pre jednotlivého podnikateľa: pokyny krok za krokom

Od individuálnych podnikateľov sa často vyžadujú rôzne pôžičky. Článok hovorí, aké typy bankových produktov sa ponúkajú podnikateľom, aké požiadavky sú kladené na jednotlivých podnikateľov, aké dokumenty sú od nich potrebné a s akými nuansami sa môžete stretnúť. Uvádzajú sa hlavné dôvody odmietnutia pôžičky

Ako získať pozemok na výstavbu obytného domu? Ako si vybrať pozemok na stavbu domu?

Získať pozemok na výstavbu obytného domu nie je také ťažké, ak presne viete, ako na to