2026 Autor: Howard Calhoun | [email protected]. Naposledy zmenené: 2025-06-01 07:15:09

Štát pravidelne aktualizuje legislatívny rámec. Počet žiadostí a formulárov s povoleniami a zamietnutiami zaberá miesto od žijúcich pracovníkov kancelárie.

Je tu však príjemná výnimka - upozornenie na uplatnenie zjednodušeného daňového systému. Kandidát na zjednodušený daňový režim vyplní jediný formulár, ktorý nevyžaduje odpovede a opätovné kontroly.

Nástroj USN je vhodný pre jednotlivých podnikateľov.

Prečo potrebujeme „zjednodušenie“?

Keď spoločnosti a jednotliví podnikatelia spočítajú prvé výsledky a na papieri vystavia výšku nadchádzajúcich daňových výdavkov, podnikateľov zachváti škála pocitov v zmysle „zmätok - rozhorčenie“. Suma a dôvody účtovania holdu sa nezmestia na prsty dvoch rúk.

Optimalizácia daní a zníženie papierového toku vykazovania umožňuje oznamovanie prechodu na zjednodušený daňový systém. Potenciálny platiteľ už nebude musieť počítať daň z príjmu, platiť daň z majetku z dlhodobého majetku používaného vo výrobnom procese. DPH mizne z obzoru.

Je nastavený zjednodušený režimpodniky vo všeobecnosti. Nie je možné vydať jeden typ činnosti v rámci zjednodušenia a druhý ponechať vo všeobecnom režime.

Vyskytli sa prípady, keď kvôli DPH pracovali so „zjednodušovačmi“bez nadšenia.

Výsledok tvorí trh ponuky. Ak je tovar, služba alebo práca žiadaná, potom sa oznamovací formulár o aplikácii zjednodušeného daňového systému v zmluvnom balíku nestane prekážkou obchodných vzťahov.

Cena vstupného

Hranica ročného príjmu bola indexovaná. Pre rok 2017 bola suma definujúceho prechodového parametra 112,5 milióna ruských rubľov.

Zákon stanovuje, že do roku 2020 sa suma nebude revidovať. Cena ropy, dolár a kurz Fedu benchmarkom nijako neotrasú.

Výška ročného príjmu je uvedená v osobitnom poli oznámenia o prechode na zjednodušený daňový systém.

Predhra prechodu

Pred vyplnením oznamovacieho formulára je užitočné skontrolovať pokladňu. Platba pri dodaní tovaru alebo služby, zálohové čiastky na budúce dodávky sú príjmom. Sem sa pripočítavajú aj príjmy z prenájmu a predaja vlastnej nehnuteľnosti.

Ak sa peniaze za nekvalitný tovar a zle poskytnuté služby museli vrátiť zákazníkovi do roka, vrátená suma je mínus.

Výťažok z predaja ide na príjem: vedený cez bežný účet a cez pokladňu.

Spoločnosti môžu prejsť na zjednodušené pravidlá daňového účtovníctva, ak je výška príjmu nižšia alebo rovná 112,5 milióna rubľov. Nie však o rok, ale o deväť mesiacov. ročný prahrovná sa 150 miliónom.

Pre podnikateľa je to jednoduchšie - pre fyzického podnikateľa si oznámenie o uplatnení zjednodušeného daňového systému nevyžaduje zadávanie údajov o príjme. Povinnosť dokonalého dodržiavania všeobecných pravidiel hotovostných transakcií však zostáva zachovaná. Rovnako ako potreba predkladať štatistické správy.

Po rozhodnutí o obsahu hotovosti by ste mali starostlivo porovnať štatutárnu prácu organizácie alebo deklarované zamestnanie podnikateľa so zoznamom z daňového poriadku. Stručne, tento zoznam vyzerá takto: banky a mikrofinancovanie, maklérske služby; stávkové kancelárie; investičné fondy; výrobcovia tovaru podliehajúceho spotrebnej dani; súkromní notári a advokáti. Majú svoje vlastné daňové jarmo.

Ak príjem a druh podnikania neprekážajú, uveďte počet zamestnancov. Kancelárie a podnikatelia využívajúci prácu na prenájom s viac ako 100 zamestnancami majú vylúčený prístup zo zjednodušeného režimu.

Prítomnosť v zozname akcionárov - „legálne“s podielom 25 % na základnom imaní ukončuje sen o flexibilnom a pohodlnom režime daňovej politiky.

Na rozšírenie predajného trhu organizácia otvára pobočky v ďalších mestách. Pre príjmy je to dobré, no zároveň je zakázaný prechod na zjednodušený spôsob zúčtovania so štátom. Aj keď objem vyťažených rubľov nepresiahne 150 miliónov ročne.

Žiadosť o vydanie oznámenia o uplatňovaní zjednodušeného daňového systému Federálnej daňovej službe sa nevyžaduje. Firme alebo podnikateľovi stačí vyplniť tlačivo oznámenia a poslať ho na daňový úrad. Nie je potrebné čakať na potvrdenie. Pretože „zjednodušenie“je dobrovoľná záležitosť. Sú však situácie, keď potvrdenie žiadosti protistrana vyžaduje. Potom sa „zjednodušovač“písomne podá na daňový úrad, kde vám do 30 dní vyhotovia list potvrdzujúci oprávnenosť práce v zjednodušenom daňovom systéme.

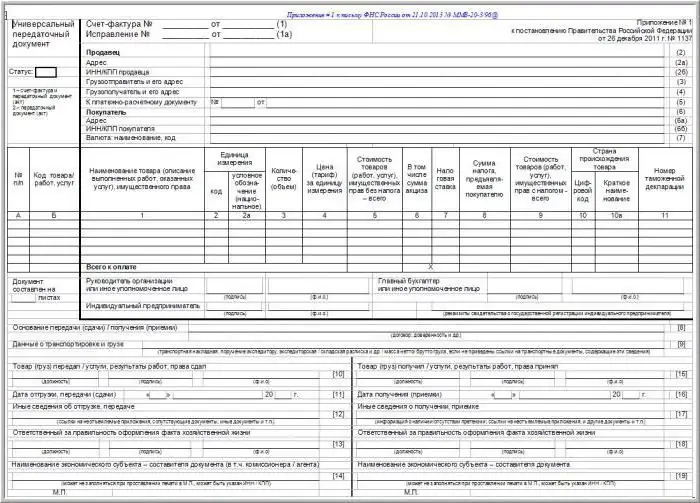

Čistý obchodný formulár

Pre každé kýchnutie je nastavené špecifické „buď zdravý“. Pri vypĺňaní políčok a riadkov oznamovacieho formulára o uplatňovaní zjednodušeného daňového systému je potrebné prísne dodržiavať poznámky pod tabuľkou.

Situácia 1. Organizácia alebo podnikateľ už funguje vo všeobecnom režime.

Spoločnosť uvádza DIČ, KPP, celé meno, ako v Charte. Znak existujúceho platobného režimu je 3. Indikátor skoku je 1.

Fyzický podnikateľ vyplní DIČ, priezvisko, meno a priezvisko. Do bunky kódu súčasného režimu zadá 3. Do bunky požadovaného „zjednodušenia“vloží 1 - kód prechodu od prvého dňa budúceho roka.

Situácia 2. Organizácia alebo podnikateľ predložili na daňový úrad registračnú súpravu bez žiadosti o zjednodušený daňový systém.

Novoformovaní obžalovaní v ekonomických bojoch majú šancu napraviť situáciu do tridsiatich dní. Správne hodnoty sú:

- prvý kód má priradenú hodnotu 2 - znak novovytvorenej organizácie.

- bunka druhého kódu je vyplnená číslom 2 - čo znamená „od dátumu registrácie pre daň“.

Situácia 3. Žiadosť o „zjednodušenie“a žiadosť o registráciu boli podané súčasne.

Mená a priezviská sa zadávajú ako v predchádzajúcich situáciách. Kódy majú význam:

Prvý kód je 1 - znak súčasného podania dvoch žiadostí;

Druhý kód je 2 - znak novovytvorenej organizácie.

Kedy oznámiť želanie na rok 2018?

Na splnenie a vypracovanie roku Žltého zemského psa pomocou zjednodušeného daňového režimu je potrebné včas informovať dozorný orgán - Federálnu daňovú službu. Talmud riaditeľov a účtovníkov hovorí: inšpekcia eviduje príchod aplikácie pred posledným úderom novoročnej zvonkohry. Ale rok končí v nedeľu. Daňový úrad odpočíva. Podľa prijatých pravidiel sa posledný deň na podanie žiadosti presúva na prvý pracovný deň po ňom.

V dôsledku toho sú lehoty na podanie oznámenia o uplatňovaní zjednodušeného daňového systému nasledovné:

- je možné odoslať buď počas zostávajúcich dní do 31. decembra,

- alebo nadchádzajúcu krvavú nedeľu.

10. januára bude príliš neskoro na zmenu daňového režimu a produkčnej sadzby.

Pravidlá pre IP

Na vydanie oznámenia o uplatňovaní zjednodušeného daňového systému je potrebná bezchybná implementácia pravidiel článku 346 daňového poriadku:

1. Novo organizovaný živnostník má právo uplatňovať zjednodušený daňový systém od chvíle, keď sa zaregistruje na daňovom úrade.

2. Nezáleží na tom, či „stará“alebo „nová“IP tvrdí, že je „zjednodušená“. Povolania účastníka ekonomického trhu by nemali byť zahrnuté do zoznamu „zakázaných“.

3. Dobrá správa: pre individuálnych podnikateľov neexistujú žiadne obmedzenia týkajúce sa maximálnej výšky ročného príjmu. Je len potrebné pamätať na to, že príjem pozostáva z prostriedkov predaja a súmnepredajné transakcie.

4. Posledným krokom je odovzdanie úhľadne vyplnenej a podpísanej prihlášky mýtnikom. Nemusíte čakať na odpoveď. Opýtajte sa znova a objasnite, či dostali a súhlasia, tiež zbytočne. Aplikácia má poradný charakter. Upozornil daňový úrad IP na prechod na iný režim a môže pokojne pracovať a platiť dane podľa pravidiel.

5. Prechodom na zjednodušený daňový systém sa podnikateľ oslobodzuje od povinnosti platiť za seba daň z príjmu fyzických osôb zo zisku z podnikania. Obchodník platí daň vo výške 6 % zo zvoleného spôsobu príjmu a 15 % zo spôsobu príjmu mínus náklady. Individuálny podnikateľ za prenajatú prácu je však vybavený funkciami daňového agenta, je povinný z odmeny prenajatého personálu účtovať a platiť daň z príjmu fyzických osôb do štátnej pokladnice.

Ako zjednodušiť prechod na „zjednodušené“?

Situácia: v polovici roka je zrejmá potreba optimalizovať odvody daní; Kód umožňuje zmenu orientácie; ale účtovať podľa nových podmienok je možné až od 1. januára budúceho roka. Odveká ruská otázka "Čo robiť?" má pozitívnu odozvu.

Ak sú výpočty príjmov a výdavkov správne, potom je zbytočné nečinne stáť šesť mesiacov. Guru finančných rekvizícií radia: zlikvidujte existujúci podnik alebo samostatného podnikateľa a okamžite zaregistrujte nový pomocou zjednodušeného daňového pravidla. Tento postup so zosúladením a kontrolami, výpočtami a kompenzáciami bude trvať niekoľko mesiacov. Štyri mesiace šetrenia stoja za to.

Odporúča:

Používanie zjednodušeného daňového systému: systémové funkcie, postup podávania žiadostí

Tento článok skúma charakteristiky najpopulárnejšieho daňového systému – zjednodušene. Uvádzajú sa výhody a nevýhody systému, podmienky aplikácie, prechod a zrušenie. Pre rôzne predmety zdanenia sa berú do úvahy rôzne sadzby

Vzory vyplnenia prepravného listu. Pravidlá pre vyplnenie nákladného listu

Aby činnosť spoločnosti plne vyhovovala požiadavkám zákona, pri vypĺňaní dokumentov je potrebné postupovať podľa stanovených pokynov. Tento článok pojednáva o vzoroch vyplnenia nákladného listu a iných sprievodných dokladov, ich účele, štruktúre a význame v činnosti organizácií

Vzor listu o spolupráci. Vzor návrhu na spoluprácu

Osud transakcie často závisí od výsledkov posudzovania návrhu na spoluprácu. Vzor listu o spolupráci vám pomôže zefektívniť ho

Účtovníctvo: účtovanie dlhodobého majetku v rámci zjednodušeného daňového systému

Účtovanie dlhodobého majetku v rámci zjednodušeného daňového systému sa používa na zníženie základu dane. Nie vždy je to však možné. Faktom je, že existujú dve verzie zjednodušeného systému

Minimálna daň v rámci zjednodušeného daňového systému (zjednodušený daňový systém)

Všetci začínajúci podnikatelia, ktorí si zvolili zjednodušený daňový systém, čelia takému konceptu, akým je minimálna daň. A nie každý vie, čo sa za tým skrýva. Preto sa teraz táto téma podrobne zváži a budú tu odpovede na všetky relevantné otázky, ktoré sa týkajú podnikateľov