2026 Autor: Howard Calhoun | [email protected]. Naposledy zmenené: 2025-06-01 07:15:09

Rozvoj malého a stredného podnikania v Rusku má značné rezervy. Posúďte sami: podiel MSP na HDP krajiny je cca 21 %, trh práce pokrýva 23,4 %. Svetová prax predpokladá, že tento ukazovateľ je 2-2,5-krát vyšší. Pokročilé skúsenosti s rozvojom malého a stredného podnikania nazbierali v USA, Francúzsku a Veľkej Británii. Verí sa, že rozvinutý MSP dáva ekonomike krajiny stabilitu, pretože sa ľahko prispôsobuje rôznym makroekonomickým zmenám.

Fázy vo vývoji ruskej daňovej legislatívy pre MSP

Významným stimulom v rozvoji MSP je daňový systém. Jeho reforma v Rusku začala v 90. rokoch (sovietsky systém si takýto obchod jednoducho nepredstavoval). Tento konštruktívny proces sa začal v roku 1996 federálnym zákonom „O zjednodušenom daňovom systéme“. USN Príjem mínusvýdavky“a ako alternatíva bol navrhnutý zjednodušený daňový systém „Príjmy“ako možnosti na odľahčenie daňového zaťaženia pre začínajúcich podnikateľov. V roku 1998 po nich nasledoval „Zákon o jednotnej dani z imputovaných príjmov…“, ktorý sa týkal určitých druhov činností. Ďalšie zlepšenie štátnej regulácie podnikateľského sektora sa prejavilo v roku 2013 prijatím zákona „O zdaňovaní patentov.“

Výhody zo zjednodušeného daňového systému

Zavedením jednotnej dane sa podnikateľom ponúklo skutočne zjednodušené daňové účtovníctvo, ktoré umožnilo aj ľuďom, ktorí nemajú špeciálne účtovnícke vzdelanie, vyplniť účtovný register - denník finančných príjmov a výdavkov. V tomto vestníku sa vedie evidencia v súlade s metodikou zjednodušeného daňového systému. "Príjmy mínus náklady" - tento pomer sa zisťuje priamo z denníka. Raz ročne sa podáva daňové priznanie, ako aj prehľad o priemernej mzde. Tento systém pre MSP je opakom klasického zdaňovania, pre právnickú osobu navrhuje alternatívu k dani z pridanej hodnoty, zisku, majetku a pre fyzických osôb - podnikateľov - k dani z príjmov fyzických osôb a z majetku fyzických osôb.

Odhaduje sa, že vďaka uvedenej daňovej optimalizácii profitujú podniky priamo pre spotrebiteľov o 10 % viac, čo prispieva k rastu zisku minimálne o 30 %.

Preferenčné zaobchádzanie pre pozastavené podnikanie

Prechod na zjednodušený daňový systém minimalizujeformálne náklady na podnikanie za obdobie, keď sa podnikanie prakticky nevykonávalo. Ak počas tohto obdobia nedošlo k žiadnemu pohybu peňažných prostriedkov na účtoch v banke, v pokladni, potom podnikateľ v súlade s príkazom Ministerstva financií SR č. 62n zo dňa 10.07.2007 podá správcovi dane zjednodušené vyhlásenie. “s nulami” do 20. januára budúceho roka, čo je zbytočné, ho nezaväzuje.

Legislatíva o používaní „zjednodušenia“

Kapitola 26.2 ruského daňového poriadku jasne obmedzuje právo používať zjednodušený daňový systém na veľkosť podniku. „Príjmy mínus náklady“alebo čisto „Príjmy“ako základ dane môže podnikateľ (právnická osoba) použiť v rámci zjednodušeného systému, ak podnikanie spĺňa určité kritériá.

„Zjednodušenie“sa odporúča, ak aktíva spoločnosti nie sú vyššie ako 100 000 000 rubľov, počet zamestnancov je obmedzený na sto zamestnancov a príjmy za rok nepresahujú 60 000 000 rubľov. Zároveň by účasť iných právnických osôb na základnom imaní podniku nemala presiahnuť 25 %.

Možnosti zjednodušeného systému

Daňovník, ktorý spĺňa vyššie uvedené kritériá, má možnosť slobodne si vybrať typ zjednodušeného daňového systému: za základ dane si samostatne vyberie príjmy mínus výdavky alebo celkové príjmy zo všetkých druhov komerčných činností. V prvom prípade bude sadzba dane 15 %, v druhom 6 %. Druhá možnosť sa využíva menej často, je výhodná pre podnikateľské aktivity s minimálnymi nákladmi.

Treba poznamenať, že pri sadzbe 15 % podnikateľmusí uchovávať a brať do úvahy doklady potvrdzujúce skutočnosť výdavkov. Sú základom pre zníženie odvodu dane. Sadzbu STS „Príjmy mínus výdavky“podnikatelia vo všeobecnosti považujú za praktickejšiu a bližšie k ich aktívnej podnikateľskej činnosti. Preto túto možnosť častejšie volí zjednodušený daňový systém.

Ak hovoríme o praxi platenia jednej dane, tak tá sa platí do rozpočtu ako preddavok, ktorý sa určuje na základe obratu za predchádzajúce obdobie. Okrem sumy dane platí podnikateľ aj povinné platby do mimorozpočtových fondov.

V podnikateľskom prostredí je všeobecne akceptované, že pomocou zjednodušeného systému zdaňovania je pre nich ľahšie začať podnikať, najmä ak je zvolená STS daň „Príjmy mínus náklady“, tzn. s minimálnym základom dane.

Daňové priznanie

Metodika vyplnenia priznania v rámci zjednodušeného daňového systému pre právnické osoby a fyzické osoby podnikateľov je uvedená v kapitole 26.2 aktuálneho daňového poriadku. Podnikateľ alebo účtovník (riaditeľ) právnickej osoby ho vyplní a v určitom časovom horizonte odvedie jednu daň do rozpočtu. Poskytuje sa vyhlásenie USN za minulý rok:

- organizácie - do 31. marca;

- podnikatelia - do 30. apríla

Príjem zjednodušeného daňového systému

Ruský daňový zákonník v zmysle čl. 26.2 definuje tri skupiny príjmov účtovaných právnickým osobám a fyzickým osobám podnikateľom v rámci zjednodušeného daňového systému:

- z realizácie prác(služba);

- z predaja vlastníckych práv a majetku (definovaného článkom 249 daňového poriadku);

- neprevádzkový príjem (podľa článku 250 daňového poriadku).

Zároveň budú prijaté peňažné prostriedky uvedené v čl. 251 NK.

Ak organizácia alebo podnikateľ pracujúci v rámci zjednodušeného daňového systému prijíma dividendy od inej organizácie a prevádzajúca spoločnosť platí, zráža a odvádza daň z príjmu právnických osôb, čl. 214, 275 daňového poriadku Ruskej federácie, potom sa v tomto prípade dividendy nezohľadňujú v príjmoch prijímajúcej organizácie. Príjem zahŕňa aj majetok prijatý ako dar a prijatý na základe zámennej zmluvy, ako to vyplýva zo zjednodušeného systému zdaňovania. Príjem podniku fungujúceho v zjednodušenom systéme zahŕňa aj niekoľko potenciálne právne sporných otázok. Povedzme, že podľa príjmu prijatého preddavku.

Podnikateľom odporúčame, aby v tejto veci nevstupovali do zbytočného sporu s daňovými úradmi, ale akceptovali ich názor vopred (je to pre nich lacnejšie). Podľa odseku 1 čl. 346.17 ruského daňového poriadku je dátumom prijatia finančných prostriedkov na účet alebo do pokladne dátum prijatia príjmu. Podnikateľom, ktorí majú prax v spolupráci s partnermi, ktorí uprednostňujú zálohové platby, sa odporúča, aby sa konkrétne oboznámili s právnym výkladom tejto problematiky.

výdavky STS

Podnikateľ alebo právnická osoba využívajúca zjednodušený daňový systém by mala brať do úvahy len tie výdavky, ktoré zodpovedajú zoznamu uvedenému v článku 346.16 aktuálnehoDaňový kód. Daňové úrady zosúladia príjmy priznané podnikateľom za minulý rok so skutočnými príjmami prezentovanými v evidencii prvotných dokladov v protokole transakcií (doplniť samotnými dokladmi). Dôkladne analyzujú aj náklady, ktoré ovplyvňujú vymeranú daň.

Zjednodušený daňový systém, aby som to zhrnul, zahŕňa také výdavky, ktoré sú spojené s hlavnou podnikateľskou činnosťou. Patria sem napríklad:

- nákup, výroba, oprava dlhodobého majetku;

- získavanie pracovného kapitálu;

- rent;

- mzdy;

- dane a povinné platby;

- cestovné náklady;

- služobné cesty;

- výdavky na obsluhu bankových úverov.

Podnikatelia by mali vziať do úvahy, že zjednodušený daňový systém je navrhnutý tak, aby dôsledne dodržiaval regulovaný zoznam. Pripomíname, že výdavky sa musia kontrolovať podľa prísneho zoznamu uvedeného v článku 346.16 daňového poriadku.

Ekonomický význam „zjednodušenia“

Ako ukazuje prax, tento systém zdaňovania je veľmi obľúbený pre začínajúcich podnikateľov. Rodiaci sa podnik, ktorý prirodzene naberá na sile, podľa svojich parametrov spadá pod kritériá „zjednodušenia“, a teda šetrí peniaze pomocou preferenčného zdaňovania.

Presahuje však príjmy 60 miliónov rubľov. alebo aktíva 100 miliónov rubľov, personál 100 ľudí, podnik podľa logikyjeho vývoja by sa malo posunúť do zdaňovania DPH, dane z príjmu atď. Čiže od dane USN „Príjmy mínus náklady“by sa mali podnikatelia v zásade vzdať. Niektorí z nich však naďalej uvažujú v starých kategóriách, nevšímajúc si nové príležitosti pre ich podnikanie, ktoré vyrástlo z „krátkych nohavíc“- príležitosti na zvýšenie produktivity práce; prilákanie nových investorov; zjednodušenie vnútorných procesov; zníženie podielu administratívnych nákladov; zlepšenie podmienok spolupráce ponúkaných partnerom. Ako to robia?

Umelé „oneskorenie“fázy zjednodušeného zdaňovania

Namiesto prechodu na nové pracovné kritériá títo podnikatelia pokračujú v „staromódnej“práci, najmä snažiac sa zachovať daňové účtovníctvo zjednodušeného daňového systému „príjmy mínus náklady“. Takíto nešťastní podnikatelia namiesto budovania novej podnikovej štruktúry vidia prioritu vo vytváraní umelých predpokladov na zachovanie starých daňových výhod, ktoré ponúka jednotná daň pri „zjednodušení“. Rozdelili svoju podnikovú štruktúru na samostatné právne subjekty, z ktorých každá spadá pod kritériá zjednodušeného daňového systému. Takýto prístup však pre nich má za následok značné náklady na stratené príležitosti, čo sa pokúsime ukázať nižšie.

Organizačné a daňové náklady na „rozdelenie“štruktúry podniku

Formálne je každý takýto minipodnik nezávislý a má „svoj vlastný“manažment. V skutočnosti ide o „mydlovú bublinu“. Podnikateľ-vlastník, namiesto centrálneho a efektívneho riadenia všetkýchštruktúru z „jediného centra“, musíte vyjednávať s každým zo svojich „vazalov“.

Takýto prechod od klasického manažmentu k neformálnym vzťahom komplikuje a zamotáva pracovný tok minipodnikov, čo si skúsený daňový špecialista ľahko všimne. Postup pri podávaní reklamácie podnikateľovi, že jeho účtovanie v zjednodušenom daňovom systéme „Príjmy mínus náklady“je neprimerané, je už vypracovaný a odvádza reálne finančné prostriedky z podnikania.

Skutočná hodnota firmy klesá

Niektorým úspešným podnikateľom sa však podarí vyvinúť takúto „roztrieštenú“štruktúru. Skôr či neskôr však vyvstáva prirodzená otázka o externých investíciách do kapitálu podniku alebo o jeho predaji. Použitie zjednodušeného daňového systému v týchto prípadoch, ako ho chápeme my, sa opäť stáva brzdou. Investori sú nedôverčiví voči segmentovanému biznisu, oceňujú optimalizáciu a spravovateľnosť. A ziskovosť takéhoto podnikania, získaná pochybnými daňovými stimulmi, je nimi nadhodnotená pomocou finančných multiplikátorov. Výsledkom je, že skutočná cena podniku klesá.

Záver

Špeciálnu daňovú politiku (ktorá zahŕňa ruský zjednodušený daňový systém) uplatňuje mnoho krajín vo vzťahu k malým a stredným podnikom. Ako sa môže zmeniť daňová podpora pre malé a stredné podniky v budúcnosti Ruska?

Náš názor je, že v tejto dosť subtílnej záležitosti sa neoplatí vymýšľaťbicykel. Oveľa perspektívnejšie je využiť skúsenosti iných štátov. Napríklad Spojené štáty, Británia, Francúzsko. Tieto krajiny, napodiv, demonštrujú rôzne prístupy k zdaňovaniu a s jeho pomocou stimulujú rozvoj malých podnikov.

Podľa odborníkov najefektívnejší program štátnej podpory funguje v Spojených štátoch amerických, ktoré sú uznávaným svetovým lídrom v rozvoji MSP. Namiesto daňových režimov v Novom svete sa daň z príjmu platí nižšími sadzbami. Napríklad, ak ročný zisk podniku nepresiahne 50 000 USD, potom sa použije daňová sadzba 15 %, s ďalším zvýšením zisku v rozmedzí 50 - 70 000 USD sa percento dane zodpovedajúcim spôsobom zvýši - až o 25 %.

Na rozdiel od USA, Francúzsko, podobne ako Rusko, používa špeciálne preferenčné daňové režimy pre MSP. Zároveň sa o 50 % znížilo zdanenie MSP v inovatívnych odvetviach. V „krajine mušketierov“pre malé podniky existuje humánna prax odkladu dane.

Británi postupovali inak: bez toho, aby v zásade deklarovali malé a stredné podniky, dali podnikateľom s príjmom nižším ako 15 000 £ právo použiť zjednodušené vyhlásenie, najmä „bez carpingu“o podrobnostiach ako zobrazujú svoj majetok a aktivity. Významnou legislatívnou pomocou pre britských podnikateľov je ich zásadné oslobodenie od zálohových platieb (ak sú ich ročné finančné záväzky splatené včas a sú nižšie ako 500£.) V Foggy Albion existujú aj daňové stimuly pre začínajúcich podnikateľov pri nákupe technologického vybavenia.

Akým smerom pôjde Rusko ďalej vo vývoji daňovej legislatívy pre MSP? To bude závisieť od prijatia príslušných zákonov poslancami, ktorých si zvolia samotní Rusi.

Odporúča:

91 účet – „Ostatné príjmy a výdavky“. Účet 91: účtovanie

Analýza zisku alebo straty získanej podnikom na základe výsledkov vykazovaného obdobia by mala byť založená na štruktúre tohto ukazovateľa. To poskytne príležitosť na ďalšie plánovanie výdavkov a stabilizáciu hodnôt príjmov

Zdaňovanie „Príjmy mínus výdavky“: vlastnosti, výhody a nevýhody

Zdanenie príjmov mínus výdavky má pre každého podnikateľa mnoho významných výhod oproti iným systémom. V článku je vysvetlené, kedy je možné tento daňový režim použiť, ako aj ako sa správne vypočíta výška poplatku. Uvádzajú sa pravidlá pre zostavenie daňového priznania a nuansy vedenia KUDiR

Rozpočet dôchodkového fondu: prijatie, fixné aktíva, príjmy a výdavky

Ako sa tvorí rozpočet PFR, kto ho tvorí, kde sa nachádza? Ako sa kontroluje a prijíma? Čo sú to medzivládne transfery? Hlavné položky výdavkov a príjmov rozpočtu dôchodkového fondu, ich pomer. Ako sa rieši problém nedostatku?

Zjednodušený daňový systém (STS): príjmy, výdavky a funkcie

Mnoho podnikateľov alebo vedúcich pracovníkov spoločností si pri výbere daňového režimu vyberá USN „Príjem“alebo „Príjem mínus náklady“. Článok popisuje hlavné nuansy týchto režimov, pravidlá pre výpočet daní a lehoty na podanie priznania

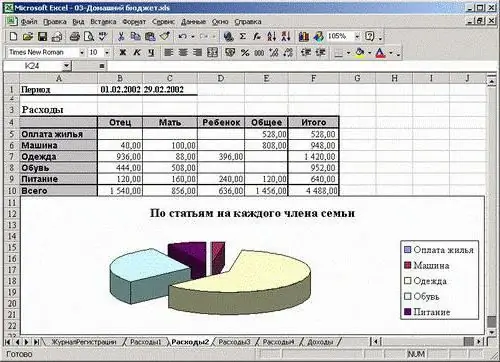

Rodinné príjmy a výdavky – funkcie výpočtu a odporúčania

Udržať rodinný rozpočet nie je jednoduchá otázka. Musíte vedieť, ako správne vykonať túto operáciu. Čo môže pomôcť? Ako zostaviť rozpočet? Ako ho uložiť a ešte aj nahromadiť? Všetky tajomstvá tohto procesu sú uvedené v článku