2026 Autor: Howard Calhoun | [email protected]. Naposledy zmenené: 2025-06-01 07:15:09

Tento svet je nestabilný a neustále sa mení. Takže si chcete byť niečím istý, no nie vždy to vyjde tak, ako chcete. Niektoré problémy nie je možné poistiť. Iné možno vidieť aj vo vzdialených prístupoch a je možné prijať vhodné rozhodnutia na minimalizáciu ich vplyvu. Jedným z takýchto prípadov je likvidita banky.

Všeobecné informácie

Začnite s terminológiou. Likvidita komerčnej banky je schopnosť bez strát a včas plniť záväzky prevzaté voči svojim klientom. Môžu byť podmienené a skutočné. V prvom prípade ide o záväzky, ktoré sú zobrazené na podsúvahových účtoch. Vznikajú za určitých okolností - napríklad pri záruke. Reálne pasíva sú vklady, priťahované medzibankové úvery a emitované cenné papiere. Veľmi dobrú predstavu o tom poskytujú medzinárodné štandardy finančného výkazníctva. Podľa nich podmienené a skutočné záväzky vznikajú z transakcií, pri ktorých sa používajú akékoľvek zmluvy, ktoré obsahujúvytvorenie peňažného aktíva jedného podniku a nástroja kapitálu iného podniku. Na čom záleží v tomto prípade? Spočiatku je potrebné pamätať na faktory likvidity. Je potrebné ich analyzovať, aby bolo možné ich riadiť. A ukazovatele likvidity sa už používajú ako zvyškové údaje. Je ich pomerne veľa, ale pozornosť bude venovaná len hlavným bodom.

O faktoroch

Sú interné a externé. Medzi prvé patria:

- Kvalita diela. Toto je najdôležitejší bod, ktorý môže vonkajší pozorovateľ študovať. Existuje päť rizikových skupín. Každému z nich je priradený určitý koeficient, ktorý sa pohybuje od 0 do 100 percent. Ukazuje, koľko z kategórie a dostupných aktív sa môže stratiť.

- Správa a reputácia banky.

- Kvalita získaných prostriedkov,

- Asociácia záväzkov a aktív podľa splatnosti.

Okrem toho je potrebné pamätať na silnú kapitálovú základňu. To znamená, koľko percent z celkovej hodnoty majetku zaberajú vlastné zdroje. Môžu to byť štatutárny fond, ako aj iné formácie, ktoré sa používajú na určité účely, z ktorých najdôležitejšie je zabezpečiť finančnú stabilitu obchodnej štruktúry. Čím väčší je vlastný kapitál, tým vyššia je likvidita banky. Teraz o vonkajších faktoroch:

- Všeobecná ekonomická a politická situácia v krajine. To vytvára predpoklady pre rozvoj a úspechfungovanie bankového systému a poskytuje stabilný základ pre rast. Bez toho nie je možné vytvoriť stabilnú depozitnú základňu, zlepšiť kvalitu aktív, zlepšiť systém riadenia a realizovať ziskové operácie.

- Refinančný systém centrálnou bankou. Často sa stáva, že trh sa rozvíja rýchlejšie, ako sa objaví voľná hotovosť. Na podporu ekonomiky a aktivít finančných štruktúr sa uplatňuje politika refinancovania, kedy je možné zdroje dopĺňať s pomocou centrálnej banky.

- Efektívnosť funkcií dohľadu vykonávaných hlavným regulátorom.

- Úroveň rozvoja medzibankového trhu a práce s cennými papiermi. Tento faktor vám umožňuje zabezpečiť dostupnosť optimálneho systému pre prácu s likvidnými prostriedkami bez straty ziskovosti. V tomto prípade môžu byť aktíva (vďaka akciovému trhu) rýchlo premenené na peniaze.

Čo je riadenie likvidity?

Riadenie likvidity bánk úzko súvisí so súvahou. Pre udržanie likvidity je potrebné neustále udržiavať dostatočné množstvo finančných prostriedkov na korešpondenčných účtoch, v pokladniach a vo forme obchodovateľného majetku. Dôraz je kladený na:

- Analýza bežnej, okamžitej a dlhodobej likvidity.

- Určite, či finančná inštitúcia potrebuje finančné prostriedky.

- Zostavovanie krátkodobých predpovedí.

- Analýza likvidity a využitie záporuscenár vývoja trhu (situácia na trhu, postavenie veriteľov a dlžníkov).

- Stanovenie maximálnych ukazovateľov pre pomery likvidity vo všeobecnosti pre meny a pre každú z nich samostatne.

- Posudzovanie vplyvu operácií, ktoré sa vykonávajú v cudzej mene, na všeobecnú situáciu.

- Určenie deficitu/prebytočnej likvidity a nastavenie maximálnych prípustných hodnôt.

Treba priznať, že hodnotenie likvidity (a solventnosti) banky je jednou z najťažších úloh. Ale ak sa to vyrieši, tak vieme povedať, či si dokáže plniť svoje záväzky. Ovplyvňujú to zmeny zdrojovej základne, charakteristika jej stavu, návratnosť aktív, veľkosť vlastného kapitálu, kvalita hospodárenia a finančný výsledok činnosti. Každá z týchto zložiek môže v určitom časovom bode zohrávať rozhodujúcu úlohu. Na kontrolu stavu finančnej inštitúcie boli stanovené tieto ukazovatele likvidity bánk: okamžitá, bežná a dlhodobá. Sú definované ako pomer aktív a pasív, ktoré zohľadňujú podmienky, sumy, druhy aktív a množstvo ďalších faktorov. Aké sú a ako sa počítajú? Zváženie vzorcov nám v tom pomôže.

Aké sú predpisy?

Poďme od malého k veľkému. Najprv si musíte pamätať na pomer okamžitej likvidity. Slúži na úpravu rizika, že banka stratí kontrolu nad situáciou v priebehu jedného pracovného dňa. Je potrebné určiť minimálny pomer súčtuvysoko likvidných aktív k pasívam na požiadanie. Vypočíta sa podľa nasledujúceho vzorca: VA / OD100 ≧ 15 %. Teraz sa pozrime na notáciu. VA sú vysoko likvidné aktíva. To znamená, že toto môžete získať nasledujúci deň. Môžete si ich uplatniť, ak potrebujete urgentne a okamžite prijať finančné prostriedky. OD - požadovať záväzky (záväzky). Podľa nich môže vkladateľ alebo veriteľ požadovať okamžité splatenie. Tento ukazovateľ sa vypočíta ako súčet zostatkov na účtoch na požiadanie. Zároveň sa však vykonávajú určité úpravy - v súlade s pokynmi Ruskej banky. Minimálna hodnota je v tomto prípade 50 %. Aktuálny ukazovateľ likvidity je potrebný na obmedzenie rizika straty platobnej schopnosti počas nasledujúcich tridsiatich dní odo dňa výpočtu. Určuje požadovaný minimálny pomer výšky aktív k záväzkom, ktoré sú na účtoch na požiadanie a zároveň končia v najbližších tridsiatich dňoch. Vzorec je v tomto prípade podobný: VA/OD100 ≧ 50 %. Ale je tu jedna malá nuansa (okrem päťdesiatich percent). Za predmety možno považovať len tie bankové aktíva, ktoré (podľa dokumentácie Bank of Russia) patria do prvej a druhej kategórie kvality. Okrem nich sa berú do úvahy zostatky na saldokontoch, na ktoré nie je potrebné vytvárať rezervy, ako aj to, čo sa vráti a dostane v najbližších tridsiatich dňoch.

Čo ešte?

A keď uvažujeme o koncepte bankovej likvidity, stále máme jeden dôležitý bod. Totiž dlhodobá práca. Tu sa musíme stretnúť s normou dlhodobej likvidity. Upravuje možnosť strát na strane banky pri umiestňovaní peňažných prostriedkov do dlhodobého majetku, keď je určená otázka splatenia pohľadávok, ktorých lehota splatnosti presahuje 365 alebo 366 kalendárnych dní. Zohľadňuje sa tak vlastný kapitál banky a všetky jej záväzky, a to aj napriek tomu, že majú splatnosť dlhšiu ako jeden rok. Tu je vzorec mierne odlišný: CT / (C + OB)100 ≦ 120%. Tu sú CT úverové pohľadávky, ktoré majú splatnosť viac ako 365 alebo 366 dní. K - základné imanie banky a OB - záväzky peňažného ústavu za úvery a vklady, ktoré prijala. Maximálna prípustná hodnota je v tomto prípade stanovená na 120 percent. Predpisy sú dobré. Ale treba ešte niečo. Napríklad špecifické ukazovatele likvidity bánk. Alebo aj celý ich systém, vďaka ktorému bude možné komplexne hodnotiť stav finančnej inštitúcie tak v aktuálnom čase, ako aj v strednodobom horizonte. A na to sú pomery. Ale ako ich získate? Na prijímanie potrebných, adekvátnych a efektívnych rozhodnutí je tiež potrebné správne interpretovať. V tomto prípade pomôže rozbor aktuálnej situácie. Čo je potrebné urobiť a ako?

Všeobecná teória analýzy

Väčšina metód, ktoré skúmajú faktory ovplyvňujúce likviditu banky, je založená na nasledujúcich fázach:

- Posúdenie finančnej situácie z hľadiska solventnosti. Kontroluje sa, do akej miery to reálny stav veci umožňujevčas a v plnom rozsahu zabezpečiť plnenie prevzatých záväzkov. Je potrebné predchádzať a odstraňovať vznik nedostatkov a prebytku likvidity. V prvom prípade môže dôjsť k platobnej neschopnosti finančnej štruktúry, zatiaľ čo v druhom prípade bude ohrozená ziskovosť. Táto fáza je potrebná na určenie počiatočnej základne - identifikuje hlavné problémy a určuje všeobecné trendy a vyhliadky na zlepšenie.

- Analýza faktorov, ktoré ovplyvňujú likviditu. V tejto fáze je potrebné brať do úvahy vplyv viacsmerných skupín faktorov na politiku banky. A najmä - na jeho likvidite. Pri skúmaní negatívnych trendov je potrebné identifikovať hlavné dôvody, ktoré spôsobili ich výskyt, analyzovať ich vplyv a vypracovať odporúčania na predchádzanie negatívnym následkom. V prvom rade hovoríme o makroekonomických faktoroch. Ide o efektívnosť štátnej regulácie, kontroly, ekonomickú a politickú situáciu v krajine a/alebo regióne a podobne. Na mikroúrovni sú dôležité: kvalita riadenia, veľkosť (najmä dostatok) vlastného kapitálu, stabilita a kvalita zdrojovej základne, miera závislosti na externých zdrojoch, rizikovosť aktív, štruktúra, rentabilita. a diverzifikáciu. Okrem toho majú určitý vplyv aj podsúvahové operácie.

- Štrukturálna analýza, ako aj hodnotenie efektívnosti správy aktív a pasív.

- Výskum ukazovateľov likvidity.

Posledné dva body si zaslúžia osobitnú pozornosť.

Proštrukturálna analýza likvidity banky a hodnotenie

Vo všeobecnosti platí, že solventnosť každej finančnej inštitúcie je založená na udržiavaní určitého pomeru medzi jednotlivými zložkami: vlastným kapitálom, prilákanými prostriedkami a umiestnenými peniazmi. Aby sa predišlo problémom (alebo aspoň minimalizovala pravdepodobnosť ich výskytu), je potrebná analýza, kontrola a riadenie. A to všetko je zahrnuté v tretej etape. Spočiatku je potrebné dbať na to, aby existovala taká bilančná štruktúra, kedy aktíva nestrácajú svoju cenu a sú v čase na požiadanie upravované.

Je potrebné venovať pozornosť aj dynamike objemu transakcií a premietnuť ju do podoby transformácie aktív/pasív. V tomto prípade sa určuje podiel konkrétnych skupín a druhov. Skôr ako s nimi začnete pracovať, musíte údaje z prepočtu vymazať. To znamená, že odpočítajte položky, ktoré len nominálne zvyšujú aktíva, ako aj pasíva (napr. straty, odpisy, použitie zisku). O tom je štrukturálna analýza.

Je potrebné určiť podiel každej skupiny na celkovom čistom zostatku. Zároveň sa skúma ich váha v skutočnom objeme uskutočnených obchodov a tvoria sa tieto hlavné skupiny: vlastné záväzky, záväzky na požiadanie, urgentné a ostatné záväzky. Ich analýza vám umožní získať všeobecnú predstavu o zdrojovej základni, s ktorou musíte pracovať. Zároveň sa odrážajú kvantitatívne a kvalitatívne charakteristiky. Najväčší záujem však predstavujú aktíva. Musia byť dostatočné a ich štruktúra -spĺňať požiadavky na likviditu. Preto sú všetky aktíva rozdelené do skupín, po ktorých sa odhaduje ich podiel. Celkovo rozlišujú: vysoko likvidné aktíva, voľné prostriedky, dlhodobé, nerealizovateľné. Ich štruktúra sa môže meniť v závislosti od toho, aké záväzky je potrebné zabezpečiť.

Výskum ukazovateľov likvidity

A blížime sa k posledným momentom. Údaje získané v tejto fáze sú zohľadnené v krátkodobých odporúčaniach na udržanie likvidity súvahy banky. Hoci sa dajú využiť aj pri tvorbe globálnej stratégie pre finančnú inštitúciu. Ukazovatele likvidity, ktoré sa získavajú počas spracovania údajov, sú teda rozdelené do dvoch hlavných skupín:

- Predpisy. Už sme ich preskúmali. Treba len poznamenať, že ich zriaďuje centrálna banka a sú záväzné pre všetky komerčné štruktúry pôsobiace v oblasti ich dohľadu.

- Odhadovaný kurz. Môžu byť vyvinuté špecializovanými spoločnosťami alebo analytickou službou banky. Ich význam nie je povinný. Hlavným účelom je získať lepšie a úplnejšie informácie o likvidite banky.

Treba poznamenať, že metóda analýzy koeficientov má nielen výhody, ale aj nevýhody. K tým druhým patrí žonglovanie s informáciami, manipulácia s údajmi, používanie rôznych nástrojov, ktoré umožňujú predstaviť situáciu v priaznivejšom svetle. Čo je lepšie použiť na posúdenie likvidity komerčnej banky?

Použiťďalšie nástroje

Toto sa stáva problémom pre analytickú službu. Použité:

- Doklady o zúčtovaní, ktoré neboli zaplatené včas z dôvodu nedostatku prostriedkov na korešpondenčných účtoch. To naznačuje, že existujú problémy. Ako referenčné body sa používajú podsúvahové účty 90903 a 90904. Ak majú zostatky na nich dlhodobo rastúci trend, banka to rozpozná.

- Úroveň obchodnej aktivity. Je to pomer obratu na hotovostných a korešpondenčných účtoch k čistému zostatku aktív. Slúži na hodnotenie celkovej úrovne podnikateľskej činnosti a vplyvu akceptovaných rizík na udržateľné fungovanie finančnej inštitúcie. Ak sa zníži, znamená to zníženie prevádzky a obmedzenie činností. Dôvodom tohto scenára môže byť nízka kvalita aktív. Hodnota väčšia ako jedna sa považuje za normálnu.

- Pomer likvidných a čistých pozícií. Umožňuje vám posúdiť, ako aktívne sa berú pôžičky na pokrytie deficitu. Ak je menej ako jedna, znamená to problémy.

- Koeficient aktuálnej bilancie pasív a aktív. Používa sa na posúdenie pravdepodobnosti výskytu problémov. Ak je väčšia ako jedna, potom je táto možnosť prakticky vylúčená. Ak je pod 0,6 a klesá, potom sa očakáva nedostatok likvidity.

- Strednodobý bilančný pomer. Podobne ako v predchádzajúcom. Ale lehota na to je 180 dní. Používa sa na správu pre budúcnosť aj pre konkrétny dátum.

Záver

Aká široká téma. Vzhľadom na niečo je objem knihy takmer vždy potrebný. Aktíva bánk v tomto nie sú výnimkou. Zvažovalo sa veľa informácií. Ale nie všetky. Aktuálnu likviditu banky je teda možné obsluhovať okrem koeficientovej metódy aj mechanizmom riadenia peňažných tokov, ktorý zohľadňuje nielen pasíva a aktíva, ale aj podsúvahové operácie úverovej inštitúcie. Ale naučiť sa všetky nuansy a aspekty trvá celý život. Objavujú sa nové informácie, niektoré údaje zastarávajú, strácajú svoju jedinečnosť. Vezmime si napríklad štandardy stanovené centrálnou bankou. Dnes sú a o päť rokov sa rozhodne o zvýšení latky o päť percent. Alebo je teraz v krajine všetko pokojné a o rok príde ťažká krízová situácia, ktorá doslova strhne ekonomiku. Nie je možné presne predvídať a predpovedať všetko a všetkých. Maximálne dostupné je jednoducho zvýšiť pravdepodobnosť, že všetko pôjde dobre.

Odporúča:

Základná analýza trhu. Technická a fundamentálna analýza

Fundamentálna analýza je súbor metód, ktoré umožňujú predpovedať udalosti na trhu alebo v jeho segmentoch pod vplyvom vonkajších faktorov a udalostí

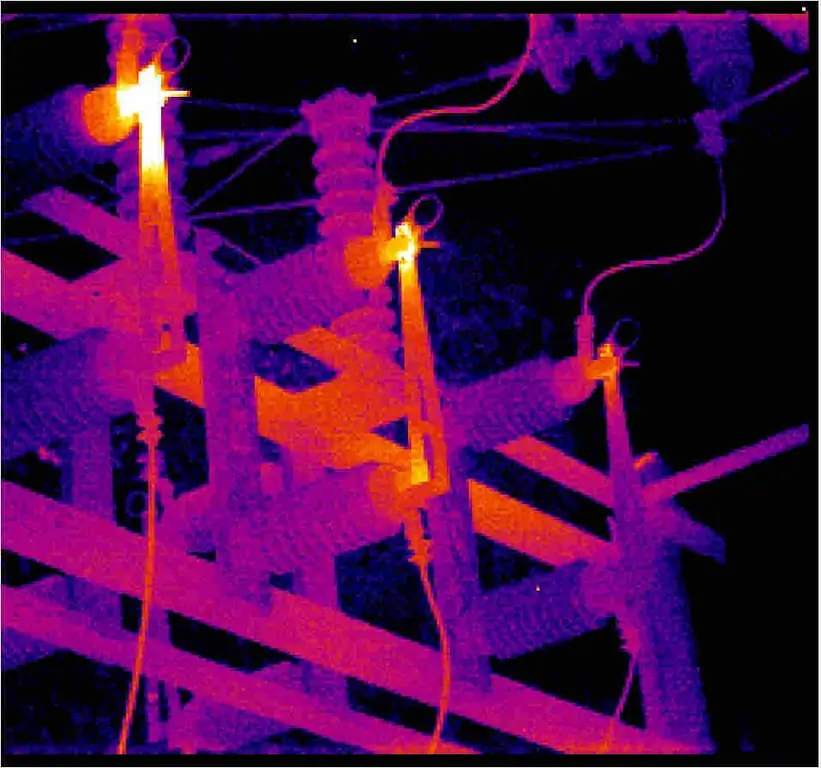

Termovízne riadenie elektrických zariadení: koncepcia, princíp činnosti, typy a klasifikácia termokamier, vlastnosti použitia a overenie

Termovizná kontrola elektrických zariadení je efektívny spôsob identifikácie porúch na energetických zariadeniach, ktoré sa zistia bez odstavenia elektrickej inštalácie. V miestach zlého kontaktu stúpa teplota, z čoho vychádza metodika

Čo je likvidita? Ukazovateľ likvidity: súvahový vzorec

Likvidita je ústredným pojmom pri analýze finančnej situácie spoločnosti. Má vlastnú metodiku výpočtu a normy na porovnanie. V rámci tohto článku zvážime hlavné body analýzy ukazovateľov likvidity spoločnosti

Stále aktíva zahŕňajú Účtovníctvo, odpisy, odpisy, pomery dlhodobého majetku

Stále výrobné aktíva predstavujú určitú časť majetku spoločnosti, ktorá sa opätovne využíva pri výrobe produktov, výkone prác alebo poskytovaní služieb. OS sa využívajú aj v oblasti riadenia spoločnosti

Analýza rentability podniku. Zlomová analýza výroby

Analýza rovnováhy je proces, pri ktorom sa podnik môže rozhodnúť, koľko bude vyrábať a predávať hotové výrobky. To vám umožňuje určiť, kedy môžete pokryť nákladovú položku