2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Naposledy zmenené: 2025-06-01 07:15:09

Výsledky daňových kontrol, kamerových aj terénnych, musia byť riadne zdokumentované. Všetky potrebné informácie predpisuje vedúci skupiny inšpektorov osobitným zákonom. Pravidlá na jeho vyplnenie sú stanovené v daňovom poriadku Ruskej federácie. V článku rozoberieme požiadavky na vypracovanie výsledkov daňových kontrol, postup pri vypĺňaní príslušných dokumentov. Zoberme si to do úvahy pri dvoch typoch overovacích udalostí - cameral a field.

Načasovanie

Začnime s načasovaním výsledkov daňovej kontroly. V prípade, že bola na návšteve, vedúci inšpekčnej skupiny sa zaväzujú do dvoch mesiacov vypracovať príslušný akt. Lehota sa začína počítať od okamihu, keď oprávnení úradníci zverejnia potvrdenie o vykonanej daňovej kontrole v teréne.

V prípade, že by sa v dôsledku kontroly na daňovom oddelení zistilo porušenie vnútroštátnych právnych predpisov o daniach a poplatkoch,úradníci vykonávajúci tento postup musia vypracovať akt v predpísanej forme. Podmienky sú trochu odlišné - do desiatich dní od ukončenia auditu.

V prípade, že sa terénna daňová kontrola vykonávala za účasti konsolidovaného združenia daňovníkov, musí byť o jej výsledku vypracovaný zákon do troch mesiacov. Východiskovým bodom je dátum vydania osvedčenia o overení vykonanom týmito osobami.

Schválenie dokumentácie

Najdôležitejšou súčasťou evidencie výsledkov daňovej kontroly je podpísanie aktu s výsledkom konania. Dokument schvaľujú nasledujúce osoby:

- Poverený personál, ktorý vykonal kontrolu.

- Manažér, voči ktorému bola táto kontrola vykonaná. V niektorých prípadoch podpisuje jeho zástupca.

- Pri zostavovaní výsledkov daňovej kontroly v teréne vykonanej konsolidovanými daňovníkmi zodpovedný zástupca tejto skupiny urobí zodpovedajúci záznam do výkazu.

Ak osoba, u ktorej sa overovanie vykonávalo (stolný alebo terénny), odmietne podpísať akt, takéto rozhodnutie sa zaznamená do tohto dokumentu. To isté sa stane, ak akt odmietne potvrdiť zástupca osoby, u ktorej sa daňová kontrola organizuje.

Čo je uvedené v zákone?

Už sme zistili, že vykonanie výsledkov daňovej kontroly (terénnej aj úradnej) je prípravou zákona. Daňová legislatíva Ruskej federácie ukladá prísne požiadavky na obsah dokumentu. Musí obsahovať nasledovné:

- Dátum tohto overenia. Ide o číslo, keď inšpektori podpísali už vypracovaný dokument.

- Úplný a skrátený názov kontrolovanej inštitúcie, organizácie. Ak je kontrola zabezpečená vo vzťahu k akémukoľvek úradníkovi, uvádza sa jeho celé meno. V prípade, že sa koná daňová kontrola samostatnej divízie organizácie, je predpísaný nielen úplný a skrátený názov samotnej organizácie, ale aj celý a skrátený názov tejto pobočky, ako aj údaje o jej umiestnení.

- F. Konajúce osoby, ktoré podujatie organizovali. Postup pri podávaní výsledkov daňovej kontroly (na mieste a vo vlastnej réžii) naznačuje, že by mali byť uvedené aj ich funkcie a názov daňového úradu, v mene ktorého vykonávajú kontrolu.

- Pre stolové kontroly - dátum predloženia daňového priznania, výpočtov a ďalšej dokumentácie potrebnej pre daný postup oddeleniu Federálnej daňovej služby.

- Pre typ kontroly na mieste - číslo a dátum rozhodnutia vedúceho tohto oddelenia Federálnej daňovej služby (alebo jeho zástupcu) uskutočniť takúto udalosť.

- Výpis všetkých dokumentov poskytnutých overenou osobou počas postupu.

- Obdobie, počas ktoréhooverenie.

- Názov daňových platieb, ktoré boli predmetom kontroly na mieste alebo na mieste.

- Miesto bydliska jednotlivca, v súvislosti s ktorým sa podujatie konalo. Alebo miesto organizácie, kde sa uskutočnila daňová kontrola.

- Dátum začiatku a konca overovacej udalosti.

- Zoznam postupov daňovej kontroly, ktoré boli vykonané počas auditu.

- Ak neboli odhalené skutočnosti porušenia daňového poriadku Ruskej federácie, potom sa v zákone urobí príslušný záznam. V prípade, že boli nájdené, je potrebné tieto skutočnosti nielen uviesť, ale aj zdokumentovať.

- Na záver zákona - závery kontrolórov na základe výsledkov akcie, ako aj ich návrhy na odstránenie zistených porušení s odkazmi na príslušné články daňového poriadku (v prípadoch, ak za tieto porušenia vzniká určitá zodpovednosť za daňový poriadok).

Kto stanovuje požiadavky na dokumenty?

Pokiaľ ide o požiadavky na podávanie výsledkov daňovej kontroly (stolová aj terénna), sú stanovené:

- Výkonná štruktúra na federálnej úrovni.

- Povereník pre dohľad a kontrolu v oblasti poplatkov a daní.

Dodané dokumenty

Naďalej zvažujeme postup spracovania výsledkov daňovej kontroly (úrad a terén). Dokumenty upravujúce skutočnosti o porušení ruských právnych predpisov v oblasti daní a poplatkov, ktoré boliobjavené počas overovania.

Zároveň však dokumenty, ktoré boli prijaté od kontrolovanej osoby alebo organizácie, nie sú priložené k aktu. Okrem toho ako priložený dôkaz nemožno použiť:

- Dokumentácia obsahujúca údaje, ktoré daňový úrad nemá právo zverejniť.

- Papier obsahujúci daňové, bankové alebo iné tajomstvá tretích strán chránené ruskými zákonmi.

- Osobné údaje jednotlivcov.

Všetka ostatná dokumentácia, na ktorú sa nevzťahujú tieto zákazy, je pripojená k zákonu vo forme výňatkov.

Slúžiť aktu

Vypisovanie výsledkov daňovej kontroly (stolovej alebo terénnej) končí podpísaním tohto zákona zodpovednými osobami. Potom sa dokument proti potvrdeniu odovzdá osobe (alebo zástupcovi tejto osoby), u ktorej bolo overenie vykonané.

Je povolený aj iný spôsob prenosu - v prípade, keď umožňuje stanovenie dátumu prijatia správy. Prenos zákona sa musí uskutočniť do piatich dní odo dňa jeho podpísania inšpektormi.

Ak daňovú kontrolu vykonávala určitá konsolidovaná skupina daňovníkov, tak zodpovedná osoba (jej vedúci) dostane úkon do 10 dní odo dňa ukončenia kontroly. Stáva sa to aj na účtenke alebo iným spôsobom, ktorý neporušuje zákon.

Odmietnuté prijatie

V článku sme analyzovali dizajn výsledkov daňových kontrol. Typy daňových kontrol, počas ktorých sa vypracúva zákon, sú kamerové a terénne.

Pozrime sa podrobne na prípad, keď sa kontrolovaná osoba (alebo jej zákonný zástupca) vyhýba prijatiu úkonu s výsledkom tejto udalosti.

Po prvé, toto by sa malo prejaviť v zázname v tomto dokumente. Po druhé, akt musí byť ešte zaslaný adresátovi. V tomto prípade je dokument zaslaný doporučenou poštou na adresu sídla auditovanej organizácie (alebo jej pobočky, poddivízie), do miesta bydliska auditovanej osoby.

Pri zvolení tohto spôsobu je dátumom doručenia aktu overenia adresátovi šiesty deň odo dňa odoslania daňového dokladu poštou.

Prípady so zahraničnými organizáciami

Rozoberme si ďalšie prípady registrácie a implementácie výsledkov daňovej kontroly. Ďalšia možnosť - zahraničná organizácia sa ukázala ako auditovaná. To neplatí pre zastupiteľské úrady a medzinárodné spoločnosti, ktoré podliehajú daňovej registrácii v súlade s odsekom 4.6 čl. 83 daňového poriadku Ruskej federácie.

Ak takáto organizácia nepôsobí priamo v Rusku prostredníctvom svojich pobočiek alebo samostatných divízií, potom je akt zaslaný na jej adresu poštou vo forme doporučeného listu (na adresu z Jednotného štátneho registra daňových poplatníkov). V tomto prípade je dátumom doručenia písomnosti adresátovi 20. deň od odoslania listu.

Otázkanesúhlas a námietky

Osoba, u ktorej bola dohodnutá obhliadka alebo obhliadka na mieste, aj jej zástupca nemusia súhlasiť s výsledkami akcie predpísanej v zákone:

- S faktami uvedenými v dokumente.

- S návrhmi a závermi overovateľov.

Kontrolovaná osoba má právo do jedného mesiaca odo dňa prijatia písomnosti podať písomné námietky k tomuto dokumentu ako celku aj k jeho jednotlivým bodom. Ak to chcete urobiť, musíte ich uviesť písomne a spolu s dokumentom požiadať miestny daňový úrad.

Osoby alebo organizácie, v súvislosti s ktorými sa overovanie vykonalo, majú tiež právo pripojiť k námietkam dokumentáciu (alebo jej overené kópie), ktorá potvrdzuje opodstatnenosť ich námietok. Papiere je možné priniesť pri osobnej návšteve aj poslať poštou.

Námietky konsolidovaných skupín

Pokiaľ ide o námietky od konsolidovaných skupín daňovníkov, písomné nesúhlasy tu podáva zodpovedný člen toho istého združenia. Lehoty sú rovnaké - 30 dní od dátumu prijatia overovacieho certifikátu.

Tak ako v predchádzajúcom prípade, tento zodpovedný účastník má plné právo vypracovať písomnú námietku a pripojiť dokumenty (alebo ich overené fotokópie) potvrdzujúce jeho slová.

Analyzovali sme hlavné ustanovenia daňovej legislatívy (TC, časť 1, oddiel 5, kapitola 14, čl. 100) týkajúce sa registrácie výsledkov dvoch druhov daníobhliadky - terénne a kamerové. Ako sme videli, najdôležitejším predmetom je akt vypracovaný na základe výsledkov udalosti.

Odporúča:

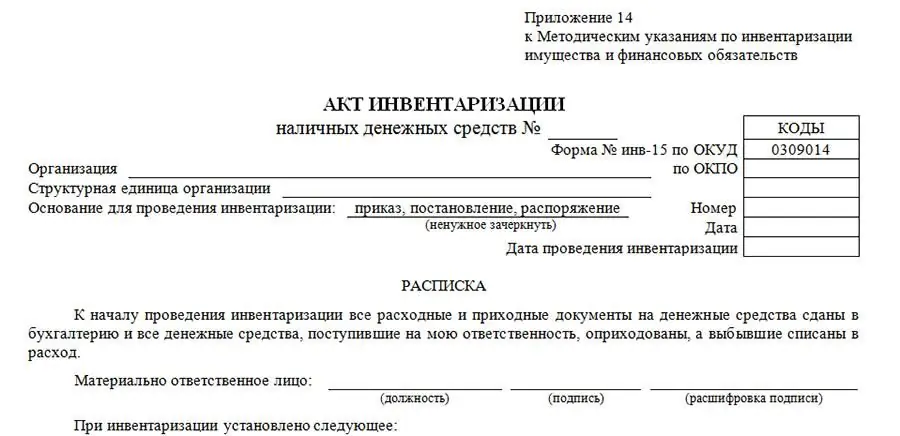

Vypracovanie výsledkov inventarizácie: zoznam dokladov, postup pri zostavovaní

Vyplnenie výsledkov inventarizácie je významným krokom v plnohodnotnom a vysokokvalitnom audite. Na tento účel musia členovia inventarizačnej komisie vypracovať súbor dokumentov obsahujúcich informácie získané počas procesu overovania. Na základe tejto dokumentácie rozhoduje vedúci spoločnosti o stíhaní porušovateľov

Typy daní a daňových výhod: pojem, klasifikácia a podmienky na získanie

V širšom zmysle dane zahŕňajú aj clá a poplatky, teda povinné platby firiem a domácností štátu za udeľovanie povolení, práv a vykonávanie iných právne významných úkonov (napríklad udeľovanie licencií, clá, poplatky, štátne poplatky za notárske úkony, za prejednávanie vecí na súdoch, registráciu dokladov o osobnom stave atď.)

Klasifikácia daňových sadzieb. Druhy daňových sadzieb

Sadzby pre rôzne typy daní možno klasifikovať rôznymi spôsobmi. Aké sú príslušné techniky, ktoré sa v Rusku rozšírili? Ako možno klasifikovať súčasné dane v Ruskej federácii?

Maximálna výška odpočtu dane. Typy daňových odpočtov a ako ich získať

Odpočet dane je špeciálny štátny bonus. Ponúka sa niektorým občanom Ruskej federácie a môže sa líšiť. Článok bude hovoriť o tom, ako vystaviť odpočet dane a aká je jeho maximálna výška. Čo by mal každý vedieť o príslušnej operácii? S akými ťažkosťami sa môžete stretnúť?

Typy daňových systémov v Ruskej federácii

Každý podnikateľ, ktorý plánuje otvoriť si vlastný podnik, by si mal preštudovať všetky daňové systémy. Typy, ktoré možno použiť v Rusku, majú veľa funkcií. V článku sú uvedené všetky režimy, ako aj pravidlá ich používania, zaplatené dane a správy, ktoré sa majú podávať