2026 Autor: Howard Calhoun | [email protected]. Naposledy zmenené: 2025-06-01 07:15:09

Kolektívne investovanie - typ správy dôvery s nízkym vstupným prahom, ktorý umožňuje malým investorom investovať na burze cenných papierov, trhu s nehnuteľnosťami, drahých kovov a iných, pričom z investovania svojich peňazí majú zisk. Ide o investíciu spoločného kapitálu investorov, čo umožňuje zarobiť, čím sa výrazne zvýši ich kapitál.

Dostupný investičný trh

V štátoch s rozvinutým akciovým trhom (európske krajiny, Veľká Británia, USA) je koncept kolektívneho investovania dostupný takmer každému, pretože do tohto nástroja na zvyšovanie kapitálu investuje takmer celá populácia. Obľúbené sú najmä akumulačné produkty poisťovní a penzijných fondov.

Segment kolektívneho investovania uľahčuje malým investorom prístup k príjmom z obrovského kapitálu investovaného na finančných trhoch, chráni ich pred nečestnými emitentmi a navyše zabezpečuje tok investícií do výrobykrajiny.

Finančné nástroje ruského investičného trhu sú väčšinou mimo možností súkromných investorov z dôvodu vysokého prahu vstupnej ceny, potreby porozumieť princípom investičného trhu a rozšírenej neochote emitujúcich spoločností a sprostredkovateľov zaťažovať zbytočnou prácou s nekvalifikovanými investormi, ktorí investujú malé sumy. Trh štátnych dlhopisov vo forme cenných papierov nie je prispôsobený na prácu s finančnými prostriedkami drobných investorov a časť štátnych cenných papierov nebola pôvodne určená na investovanie obyvateľstva.

Kolektívne investovanie je ideálny finančný nástroj, ktorý poskytuje rôznorodosť (diverzifikáciu) cenných papierov v investičnom portfóliu, čím sa výrazne znižuje riziko investície. Samoinvestovanie si vyžaduje primeranú znalosť trhu, aby bolo možné plnohodnotne pracovať s investovanými peniazmi. Na kúpu minimálneho lotu v investičnej súťaži alebo vo veľkej maklérskej spoločnosti nebude stačiť ani vklad niekoľkých malých investorov. Ale fondy tisícov malých investorov už majú pôsobivú investičnú silu, ktorá môže pôsobiť ako kupujúci alebo predávajúci na investičnom trhu.

História výskytu

V starovekom Egypte existoval dôverný vzťah, ktorý tvoril základ kolektívneho investovania. Na základe dôvery a opatrovníckych vzťahov sa spravovalo obrovské bohatstvo a majetok egyptských faraónov a ich dedičov. Strážcoviazvyčajne hovorili zástupcovia kasty najbližšej hlave štátu, kňazi. Objavené historické nálezy naznačujú, že už v tých časoch existovali príkazy na dedičný majetok, závety a poručníctvo maloletých kráľovských osôb.

Stredovek prispel k rozvoju vzťahov založených na dôvere aj vďaka križiackym výpravám. Po prvé, majitelia majetku previedli svoje hrady s rodinou pod ochranu a správu dôveryhodnej osoby počas trvania ich účasti v kampaniach. Neistota o jeho návrate ho prinútila prijať dlhodobé opatrenia, aby namiesto seba previedol práva príjemcu príjmu - na dediča, manžela. Postupne sa táto prax začala používať vo vzťahu k akémukoľvek majetku.

Prvý legálne založený investičný fond sa objavil v Belgicku v roku 1822, neskôr vo Švajčiarsku v roku 1849 a potom vo Francúzsku v roku 1852. V Spojených štátoch sa stabilné investičné fondy začali rozvíjať až po druhej svetovej vojne, čo vážne brzdilo investičné aktivity bánk a konkurovalo iným finančným inštitúciám.

Výhody kolektívneho investovania

- Investičné fondy spravujú profesionáli, kvalifikovaní a skúsení, s potrebnými zručnosťami na prácu, ktorá je nevyhnutná pre prácu s veľkými investíciami. Toto je miesto, kde fondy víťazia nad jednotlivými malými investormi.

- Správa veľkého portfólia malých investícií vedie k významným úsporámrozsah operácií. Výsledkom je, že investori nepreplácajú za správu a získavajú ďalšiu výhodu z investovania do fondu kolektívneho investovania.

- Pri nákupe malého množstva akcií na burze bude pre malého investora neuveriteľne ťažké a drahé diverzifikovať (diverzifikovať) svoje investičné portfólio, aby znížil riziko.

- Aktivity subjektov kolektívneho investovania sú kontrolované zákonom a regulované v prospech záujmov investorov.

Nevýhody kolektívneho investovania

Riziko investovania do kolektívneho investovania je vďaka kontrole a dohľadu Centrálnej banky Ruskej federácie prakticky znížené na nulu. No predsa pri zvažovaní možností kolektívneho investovania peňazí stojí za zváženie jedna významná nevýhoda tohto bežného finančného nástroja. Nevýhoda kolektívneho investovania spočíva v nedostatočnej efektivite pri výrazných výkyvoch (volatilite) trhu. Veľký mešec peňazí mení kurz príliš pomaly, takže v prípade prudkého poklesu cien stráca. Ale ak vezmeme do úvahy, že subjekty trhu kolektívneho investovania investujú do veľmi konzervatívnych nástrojov, tak tento nedostatok nehrá rozhodujúcu úlohu.

Typy kolektívneho investovania

Na investičnom trhu zastupujú kolektívne investovanie v Rusku poisťovne, neštátne penzijné fondy (NPF), podielové fondy (UIF) a všeobecné bankové správcovské fondy (OFBU).

Navyšepoisťovne sa zaväzujú nielen vyplatiť malý nadbytočný zisk z investovaných prostriedkov, ale poskytujú celý rad poisťovacích služieb. Rovnako ako dôchodkové fondy, ktoré okrem efektívneho riadenia kolektívneho investovania dôchodcov garantujú výplatu doživotného dôchodku. Toto sú výrazné rozdiely medzi FNM a poisťovňami z podielových fondov a OFBU, kde sa finanční manažéri venujú iba správe peňazí bez poskytovania akýchkoľvek iných služieb.

Subjekty kolektívneho investovania

Subjektmi trhu kolektívneho investovania sú títo zástupcovia:

- Akcionári - vlastníci akcií, ktorí odkúpili podiel na celkovom investičnom „bagu“; akcionári sú akcionári.

- Fond je investičná taška peňazí.

- Zakladatelia oddelenia sú vlastníkmi investičného fondu.

- Spoločnosť na správu kolektívneho investovania je právnická spoločnosť, ktorá zamestnáva profesionálnych finančných manažérov.

- Depozitár - úschovňa cenných papierov.

- Registrátor - vedie záznamy.

- Audítor - revízia dokumentov, proces.

- Nezávislý odhadca - určuje trhovú hodnotu aktív.

- Dozorné orgány - vykonávajte kontrolu.

Predmety kolektívneho investovania

Fondy kolektívneho investovania investujú prostriedky investorov do širokej škály nástrojov. Hlavné sú uvedené nižšie:

- Cenné papiere.

- Vlastníctvo.

- Akcie vysokej hodnoty.

- Zdieľazámorské ETF (obchodované na burze fondov).

- Kryptomena (digitálny platobný nástroj).

Úloha investičných fondov v ekonomike

Princíp fungovania investičných fondov je založený na myšlienke prevodu majetku pod správu trustu. Investor zveruje svoje peniaze alebo majetok do správy profesionálov - to je základom práce všetkých investičných fondov. Činnosťou fondu kolektívneho investovania je profesionálna správa peňazí, dosahovanie zisku s ďalším rozdelením medzi investorov, ktorí do fondu investovali svoje peniaze.

Pre solídne podnikateľské obchodné štruktúry má kolektívne investovanie ekonomicky dôležitý význam, ktorý spočíva v efektívnom rozdeľovaní finančných prostriedkov v ekonomike. Prostriedky inštitucionálnych investorov smerujú k zvyšovaniu likvidity a sily ekonomiky, rozvoju inovácií a prispievajú k riešeniu občianskych a sociálnych záväzkov historicky kladených na plecia tejto skupiny investorov.

Hlavní účastníci na trhu kolektívneho investovania a správy trustu, ako sú poisťovne, FNM, sú na rozdiel od špekulatívneho investovania najdôležitejším zdrojom strednodobého a dlhodobého financovania vďaka svojim rozsiahlym investičným horizontom, ktorá sa vyznačuje vysokým rizikom, pričom postoj k riziku inštitucionálnych účastníkov je výlučne konzervatívny.

Klasifikácia investičných fondov

Fondy kolektívneho investovania sú zoskupené podľa nasledujúcich kritérií: podľa investičných cieľov, podľa typovportfóliové aktíva, prevádzková štruktúra, právna forma.

- Podľa organizačných a právnych foriem. Fondy kolektívneho investovania vznikajú ako právnická osoba - otvorená akciová spoločnosť alebo ako majetkový komplex, ktorého správou je poverená špecializovaná správcovská spoločnosť na základe dohody s vlastníkmi spravovaného majetku. Trusty ako typ investičného fondu a trustové listiny medzi zriaďovateľmi a správcami boli historicky vytvorené iba v krajinách s anglickým právnym systémom.

- Firemné fondy. Najuznávanejšia štruktúra medzi fondmi. Uzavretý podnikový fond vzniká rovnako ako akciová spoločnosť s upisovaním vydaných akcií alebo nákupom akcií investormi na sekundárnom trhu. Takéto podnikové investičné fondy zákonne vlastnia ich akcionári, ale v mene akcionárov ich riadi riaditeľ. Firemné fondy investujú do aktív dohodnutých s akcionármi - akcií, dlhopisov, kolektívneho investovania do nehnuteľností a iných. Výnosy z dividend a úroky z aktív investičného portfólia sa zvyčajne rozdeľujú medzi účastníkov fondu - podielnikov.

- Najskoršie firemné fondy boli založené v Spojenom kráľovstve vo forme trustov v 60. rokoch 19. storočia a stále existujú.

- Bežným typom podnikového fondu sú podielové fondy alebo podielové fondy v USA. V Spojenom kráľovstve - otvorené investičné spoločnosti pre súkromných malých investorov. Vo Francúzsku - investičné spoločnosti s variabilným kapitálom, ktoré kedykoľvekživotnosť zodpovedá skutočnej hodnote fondu.

Orgán dohľadu

Nariadením Bank of Russia (z 15. júna 2016 č. OD-1860) sa distributívna kontrola a dohľad nad prácou segmentu kolektívneho investovania vykonáva prostredníctvom oddelenia kolektívneho investovania a správy trustu.

Dôchodkový fond Ruskej federácie je kontrolovaný najmä miestom investovania prostriedkov poistného na financovaný dôchodok, existujú aj príspevky zamestnávateľa v prospech poistenca.

Oddelenie kolektívneho investovania kontroluje prácu správcovských spoločností - z hľadiska ich realizácie opatrení na rozdeľovanie dôchodkových rezerv a investovanie prostriedkov za účelom akumulácie dôchodkových príjmov a zverenie správy investičných rezerv akciových investičných fondov.

Kolektívni investori

Investori podieľajúci sa na kolektívnom investovaní sú trhoví investori. Finančné prostriedky sa zbierajú a akumulujú vďaka početným kolektívnym investorom. Posledne menované tvoria základ segmentu kolektívneho investovania. Komerčné banky a podobné organizácie zastúpené investormi vo forme vkladov a iných obojstranne výhodných krátkodobých vkladov vystupujú ako sprostredkovatelia, ktorí vyberajú peniaze investorov. Na účtoch poisťovní a penzijných fondov sú prostriedky potenciálnych investorov držané dlhšie obdobie a sú vyberané až povznik poistnej udalosti alebo dôchodkový vek. V prípade podielových fondov, kde funkcie zhromažďovania a investovania prostriedkov vykonáva jedna osoba, súkromný investor nosí svoje peniaze za konkrétnym účelom zvýšenia svojho kapitálu.

Aspekt dlhodobého investovania prostriedkov do systému kolektívneho investovania v Rusku má veľký význam pri zlepšovaní blahobytu občanov prostredníctvom participácie na raste kapitalizácie ekonomiky. Prostriedky kolektívnych investorov realizované prostredníctvom investičných mechanizmov sa podieľajú na všeobecnom finančnom obrate, čím spúšťajú nevyhnutný ekonomický proces pre efektívnu distribúciu prostriedkov.

Zdanenie

Sadzba dane z príjmu fyzických osôb pre kolektívne investovanie je 13 %. Zdaňuje sa zisk z predaja podniku, do ktorého sa investuje. Daň zráža spoločnosť, ktorá sa zaoberala správou investícií. Daň sa vypočíta na začiatku roka za predchádzajúci rok. Príjem je prevedený na účet investora už v „čistej“forme.

Odporúča:

Základné formy bezhotovostných platieb: koncepcia, typy, klasifikácia a dokumentácia

Účtovníctvo pre nepripravených ľudí obsahuje veľa nejasných výrazov. Čo poviem, občas zablúdia aj tí, ktorí pracujú v príbuznom odbore. Aby ste tomu zabránili, musíte sa to naučiť. V článku sa budeme zaoberať nielen hlavnými formami bezhotovostných platieb, ale aj zásadami ich používania

Podnikanie na Amazone: recenzie, investície, príjem, výhody a nevýhody

Zárobky na internete poskytujú široké možnosti. Nie je prekvapením, že priťahuje obrovské množstvo používateľov, ktorí si chcú vyskúšať, ako zvládnuť online podnikanie. Množstvo dostupných možností je naozaj veľké. Nás však zaujíma obchod Amazon, ktorého recenzie budú uvedené nižšie. Tieto informácie môžu byť pre vás užitočné

Investície do výroby: koncepcia, typy, riziká, výhody a nevýhody

Investícia do výroby môže byť úplná alebo kapitálová. Závisia od spoločnosti vybranej na investíciu a od vlastností jej práce. Článok popisuje, aké typy produktívnych investícií existujú, ako si vybrať správny investičný objekt a akým rizikám investori čelia

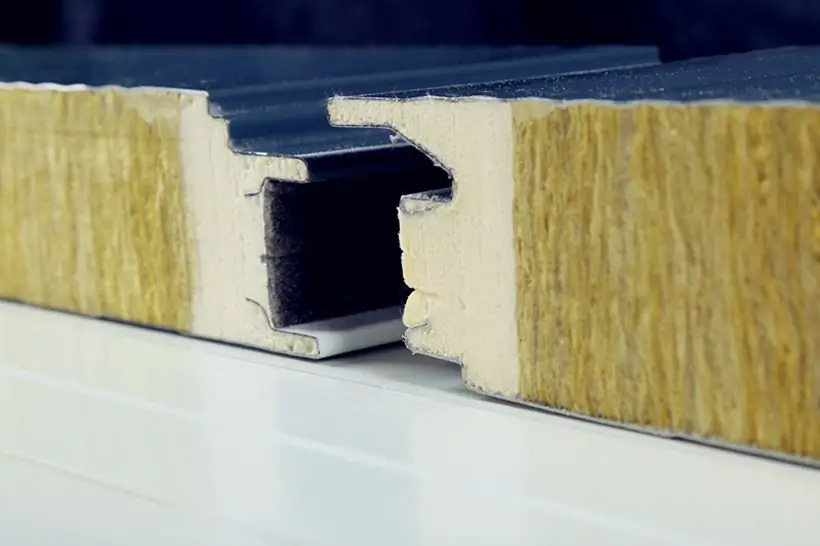

Tepelná vodivosť sendvičových panelov: koncepcia, hlavné charakteristiky, rozmery, hrúbka, koeficient tepelnej vodivosti, pravidlá inštalácie, výhody a nevýhody prevádzky

Tepelná vodivosť sendvičových panelov bude najnižšia, ak je základom polyuretánová pena. Uvažovaný parameter sa tu pohybuje od 0,019 do 0,25. Materiál je pevný, hustý a ľahký. Je chemicky odolný a neabsorbuje vlhkosť. Hlodavcom je polyuretánová pena ľahostajná, huby a plesne sa v nej nevyvíjajú. Pracovná teplota dosahuje +160 ˚С

Investície – čo to je? Investície do podnikania alebo nehnuteľností. Typy investícií

Peniaze by mali pracovať pre vás. Investovanie je proces investovania prostriedkov (kapitálu) s cieľom získať výhody vo forme zisku. Sú investície bezpečné? Rozdiel medzi investovaním a pôžičkami. Čo je potrebné urobiť, aby ste zarobili peniaze? Kde môžete investovať?